Самый большой и долгий за 15 лет разрыв между ставкой ЦБ и инфляцией

На рынке РФ сложилась уникальная ситуация: самый большой и долгий за 15 лет разрыв между ставкой ЦБ и инфляцией. Что это значит для инвесторов

Инвестиционный советник Wealth IQ, CFA, CIWM, более чем 20 лет опыта в экономической и финансовой сферах

В чем уникальность ситуации

Впервые за последние 15 лет в России процентные ставки по депозитам и облигациям значительно выше уровня инфляции (мы опирались на эти и эти данные). При инфляции около 9%, ставки по депозитам достигают 18-19% и выше (ключевая ставка Банка России составляет 18% годовых).

Похожую ситуацию мы наблюдали в кризисные 2008, 2014 и 2022 годы, но на очень коротких промежутках времени. Уникальность текущей ситуации состоит в том, что сильный разрыв между процентными ставками и инфляцией длится уже несколько месяцев.

Напомним, ключевая ставка ЦБ появилась в 2013 году. До этого была ставка рефинансирования Банка России, однако она не отражала реальной ситуации на финансовом рынке.

Поэтому для анализа данных до 2013 года мы используем ставку межбанковского кредитования на 90 дней. Что мы видим? Именно в период сентябрь 2008 — март 2009 года ставка сильно превышала уровень инфляции. В пике разница составляла больше 14%.

В тот кризисный 2008 год банки давали возможность открывать депозиты под высокие ставки на длительный периоды 3-5 лет. И достаточно много физических лиц этим воспользовались. Позже было много неприятных ситуаций, когда банки не разрешали физическим лицам пополнять свои депозиты.

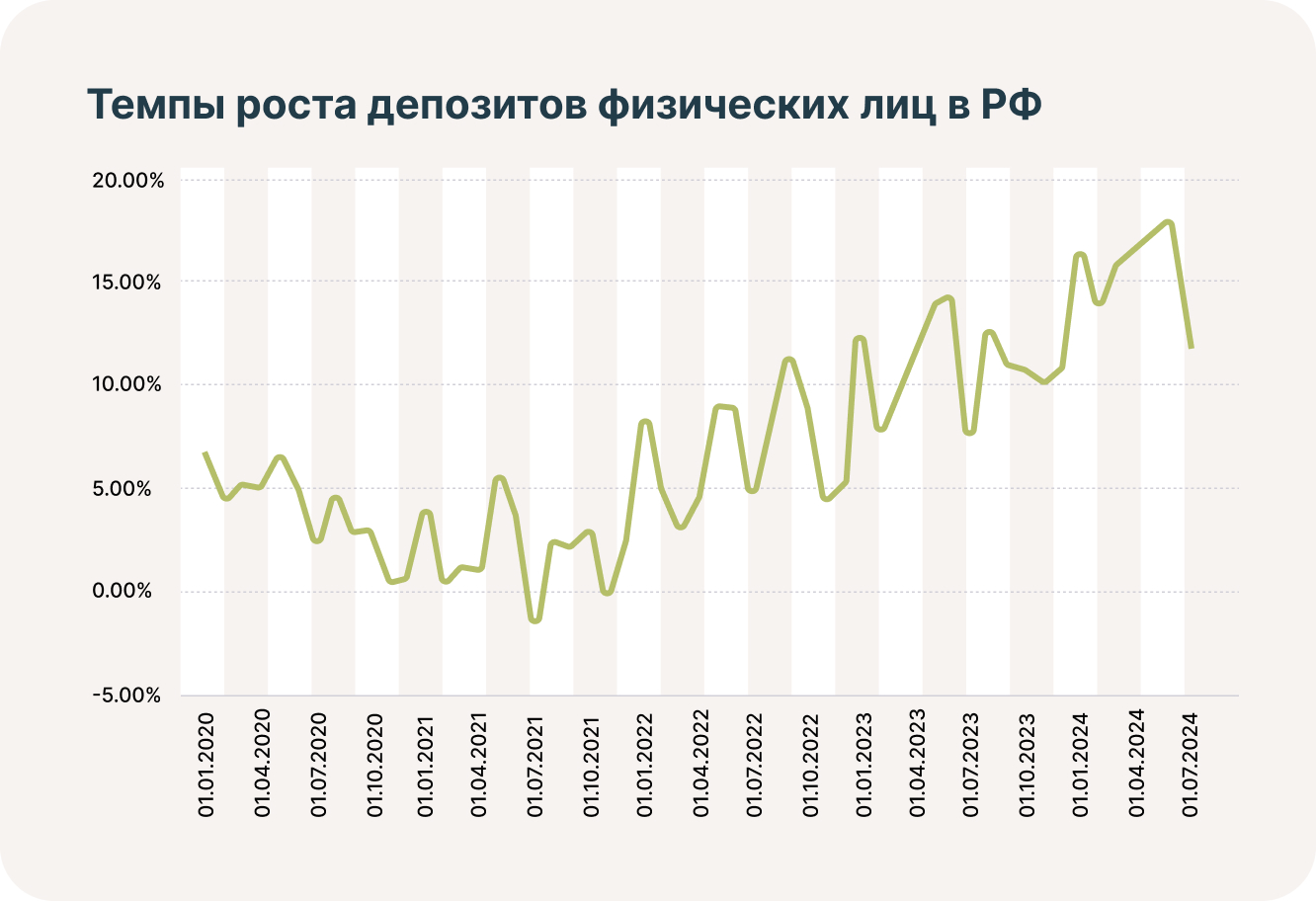

В текущем моменте разница между ставкой ЦБ и инфляцией составляет 9% — самый большой и долгий разрыв с 2009 года. Инвесторы уже активно пользуются возможностью, которую дает денежный рынок, наращивая свою депозитную базу и приобретая облигации с плавающей процентной ставкой. Об этом говорят цифры: размер депозитов физических лиц вырос с 36,2 трлн рублей на 01.09.23 до 45,9 трлн рублей на 01.07.24, что составляет рост на +26.8% — значительно выше темпов инфляции.

Однако ожидается, что рано или поздно ЦБ РФ начнет снижать ключевую ставку и тем самым нормализует ситуацию — приведет ставки по депозитам к уровню инфляции. Важно помнить, что в предыдущий виток повышения ставок (2021-22 годы) ставку начали снижать через год после начала подъема.

Как реагируют инвесторы?

Остаются в депозитах. Этот подход используют те из наших клиентов, кто ценит низкий риск и ликвидность. Здесь нужно быть готовым к тому, что ставки могут снизиться. Логика следующая: сейчас ключевая ставка высокая; когда она начнет снижаться,снизятся и проценты по депозитам. В такой ситуации разница между процентной ставкой и инфляцией может вновь сравняться.

Инвестируют в долгосрочные облигации. Прежде всего облигации с длительными сроками погашения (от 6 до 16 лет) и доходностью 15-16% годовых. Обычно, когда ключевая ставка снижается, стоимость таких облигаций значительно вырастает. Если предполагаемый сценарий сработает, длинные облигации могут принести прибыль выше инфляции на уровне 6-7% на долгосрочном периоде, даже при сохранении инфляции на уровне 9%. Если же инфляция снизится до прогнозируемого уровня в 4%, такие инвестиции могут существенно увеличить капитал.

В пользу второго варианта говорит также исторический пример с разрывом ставки в 2009 году. Тогда индекс полной доходности государственных облигаций RGBITR с минимума февраля 2009 года к августу 2009 года вырос на 30%.

Какие риски?

Главный риск: никто точно не знает, когда начнется снижение процентной ставки, прогнозы по времени очень разнятся.

Актуальный прогноз ЦБ по средней ключевой ставке:

- в 2024 году — 16,9-17,4%;

- в 2025 — 14-16%;

- в 2026 — 10-11%;

- в 2027 — 7,5-8,5%.

Еще один из основных рисков связан с длинными облигациями. Набор таких ценных бумаг ограничен. Есть облигации федерального займа и скупой выбор корпоративных бумаг. Остальные — ипотечные бумаги и субординированные займы банков — довольно рискованны по структуре.

Как инвесторы минимизируют риски?

На практике видим, что многие выбирают облигации федерального займа (ОФЗ), которые считаются менее рискованными по кредитному качеству. Так, 28 августа Минфином был проведен аукцион ОФЗ с постоянным купонным доходом, доходность по которым в результате составила 16,16%.

Объем размещения ОФЗ составил 23,7 млрд рублей, а объем спроса достигал 56,5 млрд рублей. Срок погашения по этим ценным бумагам намечен на 11 мая 2039 года.

Еще один способ, который используют инвесторы, — вкладываться в длинные облигации частями. Дробные вложения могут уменьшить влияние краткосрочной волатильности на общий доход, поскольку покупки распределяются на несколько периодов, что сглаживает колебания цен.

Не является индивидуальной инвестиционной рекомендацией