Развитие системы управления рисками в условиях трансформации

Ольга Горюкова, директор Департамента риск-менеджмента — член Правления АО «Свой Банк» — об опыте Своего Банка в развитии системы управления рисками

Эксперт по управлению рисками в кредитных организациях, а также портфельной риск- и бизнес-аналитике, управлению портфелем

Ни один российский банк не сможет нормально функционировать без наличия хорошо настроенной системы управления рисками (СУР). СУР является частью общей системы корпоративного управления. Она направлена на обеспечение устойчивого развития кредитной организации при реализации стратегии развития бизнеса, одобренной Советом директоров.

Система управления рисками банка — это совокупность приемов (способов, техник и методов) управления, идентификации, оценки и мониторинга рисков, позволяющая обеспечить положительный финансовый результат при наличии неопределенности в условиях деятельности, прогнозировать наступление рискового события и принимать меры к исключению или снижению его отрицательных последствий, включая систему отчетности о значимых для банка рисках и порядок информирования органов управления банка.

Обобщая лучшие рыночные практики и собственный опыт, в числе ключевых задач СУР можно выделить следующие:

- идентификация и оценка значимости видов рисков;

- оценка, агрегирование и прогнозирование уровня значимых рисков;

- установление лимитов и ограничений значимых рисков;

- мониторинг и контроль за объемами принятых рисков, реализация мер по снижению уровня принятого риска банка с целью его поддержания в пределах установленных внешних и внутренних ограничений;

- обеспечение эффективного распределения ресурсов для оптимизации соотношения риска и доходности банка;

- оценка достаточности доступных финансовых ресурсов для покрытия значимых рисков;

- планирование капитала исходя из результатов всесторонней оценки значимых рисков, тестирования устойчивости банка по отношению к внутренним и внешним факторам риска, ориентиров стратегии развития бизнеса, требований Банка России к достаточности капитала;

- информирование органов управления банка, осуществляющих функции, связанные с принятием и управлением рисками, о значимых рисках и достаточности капитала;

- развитие риск-культуры на уровне всего банка и компетенций по управлению рисками с учетом лучших рыночных практик.

Сейчас мы уже хорошо настроили работу СУР, но в начале пути было непросто. В мае 2022 года АО «Свой Банк» (ранее — АО «Газнефтьбанк») стал частью финтех-холдинга IDF Eurasia. Что мы получили на тот момент?

- Региональную команду службы управления рисками, представленную только руководителем службы, выполняющим также все функции руководителя СВК;

- СУР, закрывающую лишь в минимальном объеме регуляторные требования Банка России в виде составления нескольких обязательных отчетов, результаты работы которой не использовались для принятия управленческих решений;

- Отсутствие ежедневной управленческой отчетности по контролю уровней значимых рисков;

- Отсутствие более пяти лет какой‑либо динамики в развитии методологии и подходов СУР с учетом лучших рыночных практик;

- Отсутствие понимания у большинства подразделений Банка сути и значения СУР для кредитной организации, и так далее.

За два последующих года новая команда Департамента управления рисками (ДР) (сейчас это более 60 сотрудников) провела большую работу по полному перезапуску ранее действующей СУР. И сейчас СУР является для АО «Свой Банк» обязательным и неотъемлемым элементом внутренней системы корпоративного управления. Она хорошо помогает контролировать риски в условиях трансформации и развития новой бизнес-модели, в том числе обеспечивает банку комфортный выход в новые сегменты рынка (финансирование микрофинансовых организаций, коллекторских агентств, лизинговых и факторинговых компаний, розницу и так далее), запуск новых банковских продуктов и услуг, контролируемый переход с традиционного бэнкинга в диджитал-каналы, сопровождает активный рост, который мы фиксируем в отношении активов и пассивов банка. Цели, задачи, применяемые инструменты СУР, управленческая риск-отчетность, формируемая на ежедневной основе, максимально понятны не только команде ДР, но и руководителям смежных подразделений и органам управления банка.

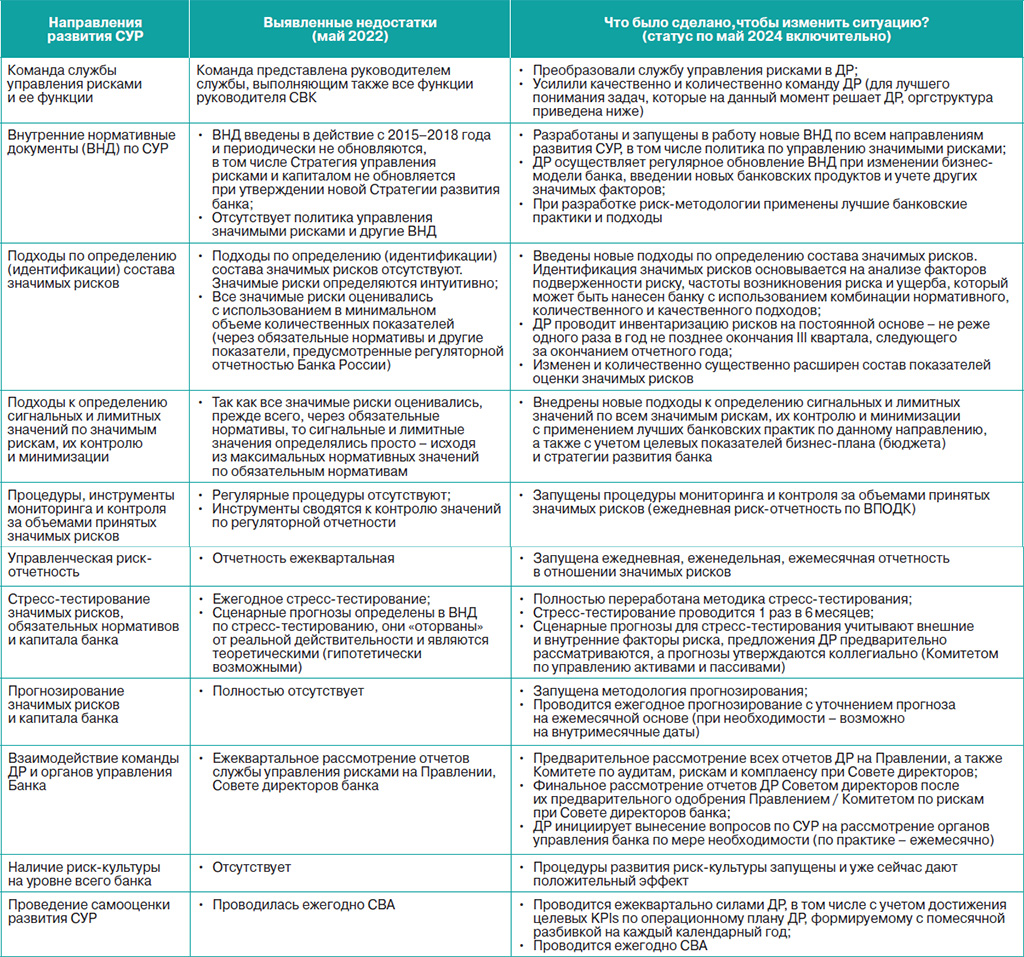

Ниже приведу основные реперные точки и направления развития СУР, которые от нас требовали значительного внимания и последующей перестройки, а также наиболее значимые шаги, которые мы провели в рамках каждого направления:

Важно отметить, что в условиях таких значительных перемен в СУР нам не пришлось обращаться к помощи сторонних специалистов и консультантов по управлению рисками: текущая команда ДР высокопрофессиональна, имеет значимый опыт в управлении банковскими рисками, обладает необходимыми компетенциями и пониманием лучших рыночных практик по дальнейшему развитию СУР. Вместе с тем, не буду скрывать, мы привлекаем внешних поставщиков готового ПО (IT-систем) и риск-технологий, которые помогают нам эффективнее управлять значимыми рисками, в том числе кредитными рисками — при принятии решений по кредитным заявкам и мониторингу кредитов мы используем внешнее ПО «Корпоративный кредитный конвейер», ПО «Кредитный конвейер по залоговым кредитам физическим лицам»; операционными рисками в направлении противодействия карточному мошенничеству — как раз сейчас запускается система транзакционного антифрода, а также система управления операционными рисками для управления не просто операционными и регуляторными рисками, но и в целях контроля со стороны ДР состояния операционной надежности банка.

Считаю, что нам очень повезло. Все наши предложения по совершенствованию СУР поддерживались и поддерживаются руководством банка и акционерами холдинга. Задача будущего — сделать все процессы, связанные с управлением рисками, максимально прозрачными и технологичными, с минимизацией «ручных» проверок и контроля.

Если бы меня спросили: «Какие рекомендации вы бы дали коллегам по внедрению СУР в финансовых организациях?», я бы ответила так: «Не нужно бояться изменений и большого объема новой работы. Вложения дополнительных сил команды, привлечение уже готовых технологий под цели СУР обязательно принесут свои плоды и позволят руководителю и команде службы управления рисками эффективно управлять рисками, оперативно реагируя на них (через сигнальные и лимитные значения контроля количественных показателей) и минимизируя риски в принципе, выполнять все свои KPIs».

Для внедрения эффективной СУР также важно:

- регулярно проводить самооценку СУР, чтобы видеть актуальное состояние СУР («AS IS», то есть как СУР в банке выглядит сейчас и какие у нее есть недостатки);

- разработать рабочую Road map для реализации изменений с приоритизацией шагов изменений («TO DO», что точно нужно сделать команде банка, чтобы улучшить состояние СУР);

- хорошо видеть идеальное состояние СУР («TO BE», какой должна быть для банка максимально эффективная СУР, чтобы она решала все свои задачи с условием обеспечения минимизации рисков).