Плюсы и минусы нелинейной амортизации основных средств

Что такое линейная и нелинейная амортизация, какая помогает получить больший экономический эффект и как перейти с одной на другую — разбираемся с ЦКР

Специализируется на разработке методологии налогообложения, выработке налоговой позиции компании, проработке изменений законодательства о налогах и сборах и возможном влиянии на деятельность компании

В чем разница между линейной и нелинейной амортизацией

В налоговом учете есть два способа списывать расходы на основные средства для налога на прибыль: линейный и нелинейный. Линейный — самый очевидный и простой: допустим, вы купили станок за один млн рублей и в течение 10 лет списываете по 100 тысяч из его цены в год. Так к концу десятого года вся сумма будет списана в расходы. Этот способ наиболее распространен.

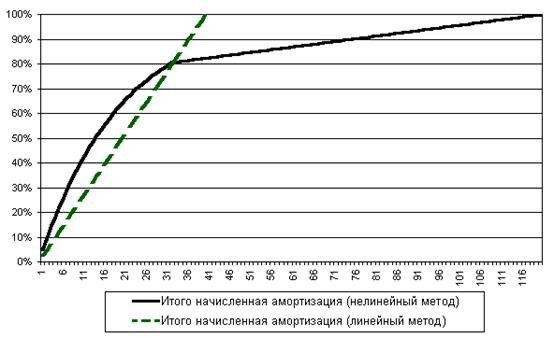

Нелинейный способ сложнее: каждый отчетный период (например, месяц или год) вы списываете фиксированный процент не от всей суммы, а от остатка. В примере со станком за один млн выше: в первый год вы списали бы 100 тысяч (10% от 1 млн), во второй — уже 90 тысяч (10% от оставшихся 900 000), в третий — 81 тысячу (10% от остатка) и т. д.

Нелинейный метод хорош тем, что позволяет в начале срока полезного использования (например, за его первую треть) платить меньше налога на прибыль.

Поэтому нелинейный метод популярен среди промышленных холдингов и других компаний, обладающих большими основными фондами.

Имеет ли смысл переходить с линейной на нелинейную

Да, но тут нужен точный расчет: нелинейный метод позволяет списывать расходы в начале срока полезного использования быстрее, а с учетом возрастающей стоимости денег актуальность только повышается.

Поэтому, если вы большая компания, разница между этими двумя методами может дать вам приток средств, которые вы быстрее пустите в оборот (за вычетом расходов на сам переход и донастройку систем). И особенно нелинейный метод выгоден компаниям, которые часто обновляют основное производственное оборудование, делают существенные инвестиции в производство.

Кому может не подойти нелинейная амортизация

Безусловно переход на нелинейную амортизацию не выгоден компаниям, которые и так накапливают убытки по налоговому учету. Кроме того, небольшие компании, у которых мало основных средств, и переход не дает существенного результата.

Также нелинейный метод амортизации не будет интересен компаниям, которые редко обновляют основные средства или у которых большая часть объектов представлена сильно самортизированными объектами, а также бизнесу, где есть сложные аспекты учета основных средств. В любом случае перед переходом нужно оценить все плюсы и минусы для конкретного налогоплательщика.

Как происходит переход с линейного на нелинейный метод

Процесс перевода бизнеса на нелинейную амортизацию достаточно стандартизирован. А партнеры с опытом внедрения таких проектов могут сделать это еще быстрее и эффективнее.

Это не такой сложный процесс. В каждой ERP-системе есть настройки правил расчета амортизационных отчислений. Формируется задание для ИТ команды и методологическое обоснование. Далее добавляются новые настройки, происходит перевод новых и существующих объектов основных средств на них: не вручную, а с помощью специального загрузчика, и после этого система автоматически рассчитывает амортизацию. Поэтому нельзя говорить о каком-то усложнении учета.

Есть незначительные отличия касательно того, какую учетную систему использует компания. Например, в SAP доработка дороже по сравнению с 1С, но SAP проще обрабатывать многочисленные основные средства.

Экономический эффект и сроки

В нашей практике был кейс, в котором мы смогли настроить переход в достаточно короткий срок: разница между линейным и нелинейным методом принесла клиенту тогда около 200 млн рублей при затратах на весь переход около 5 млн.руб.

Бытует мнение, что амортизируемые таким образом объекты сложнее учитывать. Но это не так: надо просто проработать сценарии того, что может происходить с основными средствами и где-то сделать дополнительную автоматизацию, а где-то добавить аналитику, чтобы не сталкиваться с проблемами в последствии. В этом нет ничего сложного.

Конечно, решение о переходе принимать бизнесу. Важно, чтобы эксперты внутри или извне знали о такой возможности и могли взвесить все преимущества и возможности, открывающиеся при таком переходе. Что касается доработки учетных систем и проработки учета, то здесь огромную роль всегда играют коллеги-бухгалтеры: именно они понимают все тонкости учета и являются пользователями учетной системы, и их экспертиза оказывается ключевой для успешного перехода.