О чем говорит налоговая статистика 2023-2024 и как защититься от рисков

Разберемся в «секретах» ФНС по официальному отчету ф.№2-НК. Вы узнаете, как эффективно контролировать налоговые угрозы, обезопасив компанию и ее руководителя

Опыт работы в налоговых органах более 8 лет (выездные проверки, руководитель юротдела). Большой опыт защиты компаний в налоговых спорах. Профессиональный спикер (налоговый контроль, риски бизнеса).

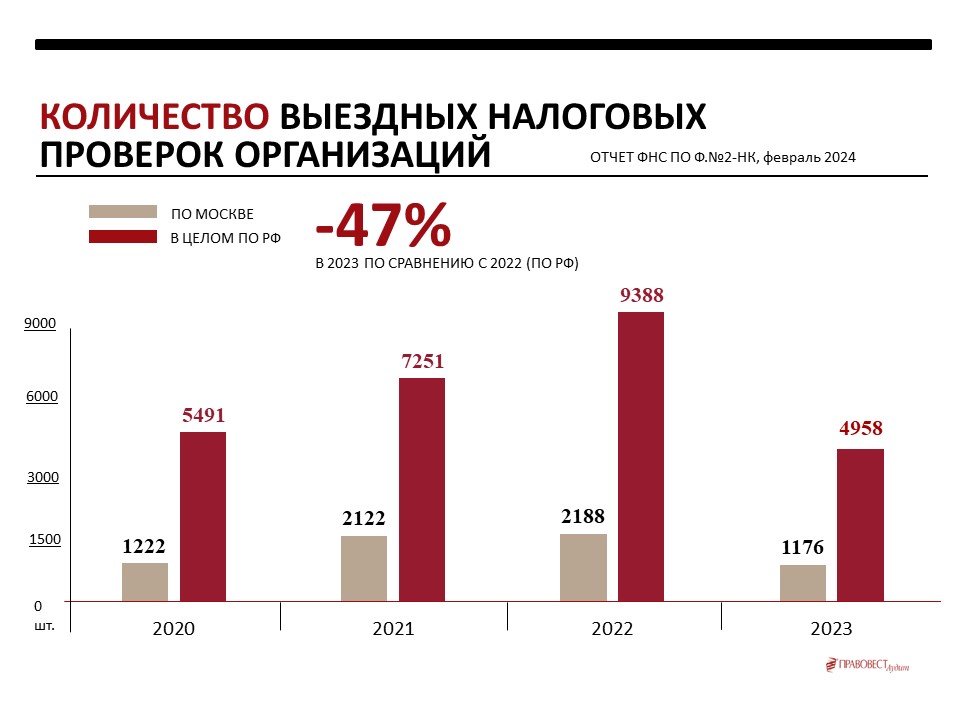

Количество выездных проверок компаний

За 2023 год всего по РФ было проверено 4958 компании, что на 47% меньше, чем в 2022 году (9388). В Москве «охвачено» выездными проверками 1176 компаний — это на 46% меньше, чем в 2022 году (2188).

При общем снижении количества выездных проверок, сохраняется тренд на их высокую результативность — не ниже 97%. Т.е. при назначении выездной проверки очень высока вероятность доначислений.

Доначисления по итогам выездных проверок

Средняя сумма доначислений на одну результативную выездную проверку организаций по РФ в 2023 году составила 67 млн руб. (с учетом штрафов). По «столичным» компаниям — 112 млн руб. (с учетом штрафов).

Если взять в расчет только суммы доначисленных налогов, рост «среднего чека» более явный. По РФ в 2022 году «средний чек» был равен 49 млн руб., в 2023 году уже 63 млн руб. По Москве в 2022 году — 62 млн руб., в 2023 году — 101 млн руб.

Средние налоговые доначисления по РФ в 2023 году выросли на 29% (по сравнению с 2022 годом), по Москве — на 63%. Поэтому «цифровая» картина о послаблении «выездного» налогового контроля пока не складывается.

Недавно на расширенном заседании ФНС Д. Егоров отметил, что поступления налогов в бюджетную систему страны в 2024 году ожидаются на уровне 52,5 трлн руб. с ростом на 12%. Это будет происходить за счет улучшения администрирования. Т.е. работа по обнаружению налоговых «схем» и ошибок бизнеса в 2024 году будет вестись очень активно. Рост поступлений ожидают не только по итогам проверок, но и за счет «внепроверочных» пополнений.

«Внепроверочный» эффект

Бюджет активно пополняется за счет «добровольных» доплат компаний (особенно НДС) после визита руководства в инспекцию.

Согласно данным сайта ФНС, по итогам контрольно-аналитической работы в 2023 году в бюджет поступило 400 млрд руб. (+2,3% по сравнению с 2022 годом). Более половины этих поступлений (218 млрд руб.) налогоплательщики уточнили самостоятельно, без проведения налоговых проверок.

Даже без назначения выездной проверки, при наличии налоговых ошибок, упущений, отсутствия документальных доказательств расходов, вычетов и пр., можно легко «добровольно» пополнить бюджет на несколько миллионов.

Как видим, налоговые органы бдительно следят за «налоговой жизнью» компаний и имеют немало инструментов для успешного пополнения бюджета. Практика доказала не раз, что в «статистику» ФНС попадают именно те компании, которые пренебрегают превентивными мерами по своевременному выявлению и устранению налоговых рисков.

ФНС использует риск-ориентированный подход при выборе претендентов для повышенного внимания (вызовы в инспекцию, предпроверка, назначение выездных проверок). Поэтому выявление и «ликвидация» налоговых ошибок и упущений при помощи системы внутреннего контроля и аудита с фокусом на налоги существенно снижает риски повышенного внимания ФНС к компании и нивелирует серьезные опасности —

для бизнеса:

- крупные финансовые потери (доначисления) по итогам выездных налоговых проверок и «внепроверочных» мероприятий инспекции;

- невозможность погашения налоговых долгов компании — банкротство.

личные риски:

- уголовная ответственность руководителя и бухгалтера за неуплату налогов (ст. 199 УК РФ);

- субсидиарная ответственность собственников бизнеса, руководителей и бухгалтеров по налоговым долгам компании;

- возмещение руководителем убытков (доначислений) собственникам бизнеса.

Как защититься от налоговых и личных рисков

Чтобы не попасть на «радары» налоговых органов и не стать «жертвой» налоговой статистики (доначислений, уголовных дел, субсидиарной и материальной ответственности), необходимо постоянно контролировать налоговые риски. Лучше, когда есть «взгляд со стороны» — репетиция налоговой проверки, но без налогового инспектора, доначислений и штрафов — аудит.

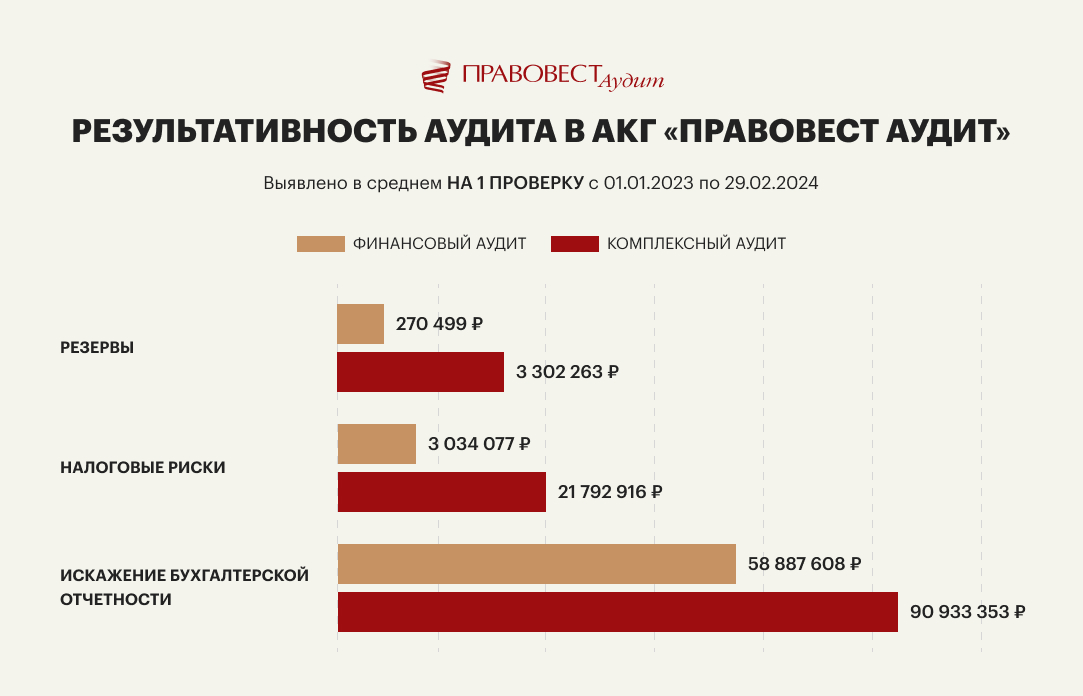

Но даже если вы проводите классический финансовый аудит, он в большинстве случаев не решает проблему налоговых рисков. Он гарантирует, что в налоговом учете нет существенных ошибок. Почему этого недостаточно? Внимание налоговых органов привлекают любые ошибки в налогах. Даже несущественные для бухгалтерского учета компании суммы могут повлечь значительные налоговые доначисления. Тем более, если налоговую проверку будут проводить по итогам трех лет.

Поэтому наиболее эффективный способ минимизации налоговых рисков — проведение аудита с углубленной проверкой налогового учета (комплексный аудит). Наша статистика аудиторских проверок показывает, что он в разы эффективнее выявляет налоговые риски и резервы, чем «классический» финансовый аудит.

Кстати, выявленные налоговые риски — это не только защита от личных угроз для руководства компании, но и экономия на штрафах (если риски выявит налоговая, вы заплатите на 20 процентов больше, чем при добровольном устранении обнаруженных аудиторами рисков). А иногда даже и платить не придется — достаточно будет восстановить определенные документы.

Пример 1. Аудиторы выявили отсутствие документов, подтверждающих экономическую обоснованность расходов на аренду автомобилей для сотрудников. В должностных инструкциях работников не было обязанности управлять служебным автомобилем, не было путевых листов, подтверждающих расход ГСМ именно на служебные поездки и др.

Если бы вместо аудиторов на проверку пришли налоговые инспекторы, то доначисления по налогу на прибыль составили бы более 50 млн руб. Но компания восстановила необходимые документы, «спасла» 50 млн руб. и «сэкономила» на штрафе 10 млн руб.

Пример 2. Аудиторы обнаружили, что у компании нарушен порядок оформления премий сотрудникам. Это один из «любимых» разделов для налоговой проверки. Компания не разработала и не утвердила локальные нормативные акты по критериям расчета премий для сотрудников. Также не были изданы приказы, из которых было бы четко видно, каким образом рассчитывалась та или иная премия. Такие «недочеты» грозили доначислением налога на прибыль в сумме 110 млн руб. и штрафом 22 млн руб., а значит и риском возбуждения уголовного дела (для этого достаточно неуплаты налогов в сумме более 15 млн руб.).

Как видим, аудит — это отличный способ защиты от налоговых рисков компании и личных рисков руководителей и собственников. Но заключая договор на проведение аудита, проанализируйте, что вы получите в результате: только формальное аудиторское заключение о достоверности бухгалтерской отчетности или же еще и комплексный анализ налоговых рисков и ошибок. Желаем, чтобы потраченные деньги и время на аудит были «вложены» с максимальной пользой и защитой для компании и лично для руководителей и собственников бизнеса.

Интересное:

Новости отрасли:

Все новости:

Публикация компании

Профиль

Контакты

Социальные сети