Налоговая реформа 2026 принята: 20 ключевых изменений для бизнеса и ИП

Налоговая реформа принята. Это самое масштабное обновление налоговых правил последних лет, затрагивающее малый и средний бизнес. Разбираем 20 ключевых изменений

20+ лет опыта в консалтинге. Обладатель квалификаций CFA, налогового консультанта и арбитражного управляющего

Налоговая реформа 2026 принята. Минфин предложил ее 24 сентября 2025 года, затем проект доработали, и 28 ноября Президент подписал закон №425-ФЗ, который вступает в силу с 1 января 2026 года.

Текст уже утвержден, изменений не будет. Это самое масштабное обновление налоговых правил последних лет, и сильнее всего оно затрагивает малый и средний бизнес.

Главный блок перемен касается УСН и ПСН. С 2026 года организации и ИП на УСН становятся плательщиками НДС при доходах от 20 млн рублей, а с 2027 года пороги снижаются до 10 млн. Для сравнения, в 2024 году точка входа в НДС была 265,8 млн.

Реформа не ограничивается УСН и патентом: меняются правила по ОСНО, страховым взносам, спецрежимам, проверкам и учету.

В законе 342 страницы. Поэтому мы собрали 20 ключевых изменений, сгруппированных по четырем направлениям: для бизнеса на ОСНО, для бизнеса на УСН, для ИП на ПСН и для всех налогоплательщиков.

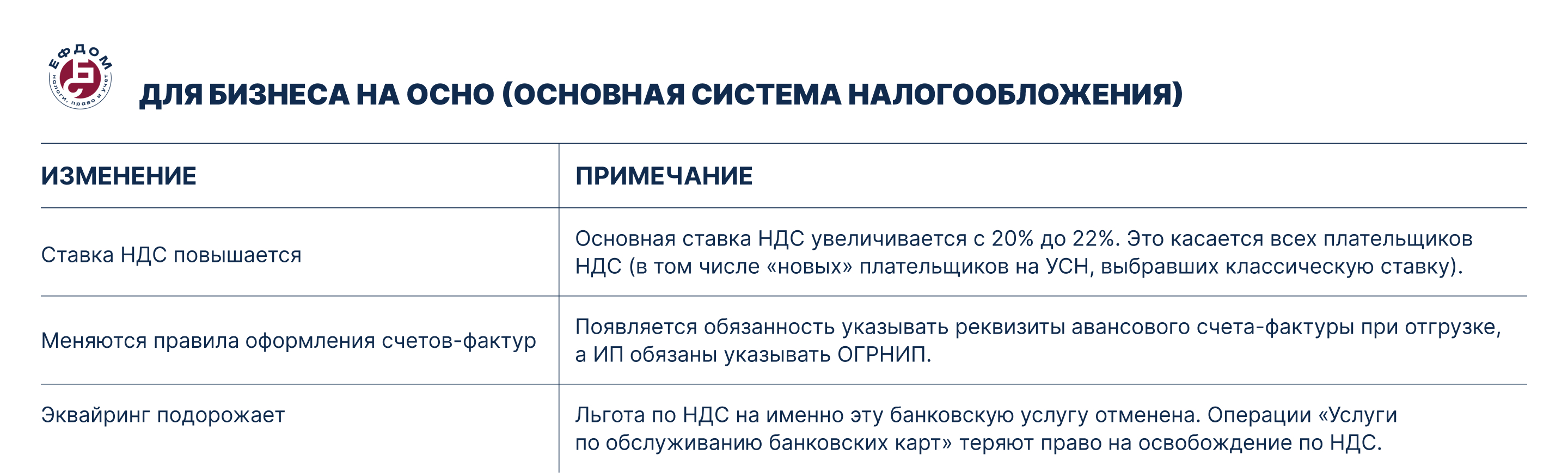

I. Для бизнеса на ОСНО (основная система налогообложения):

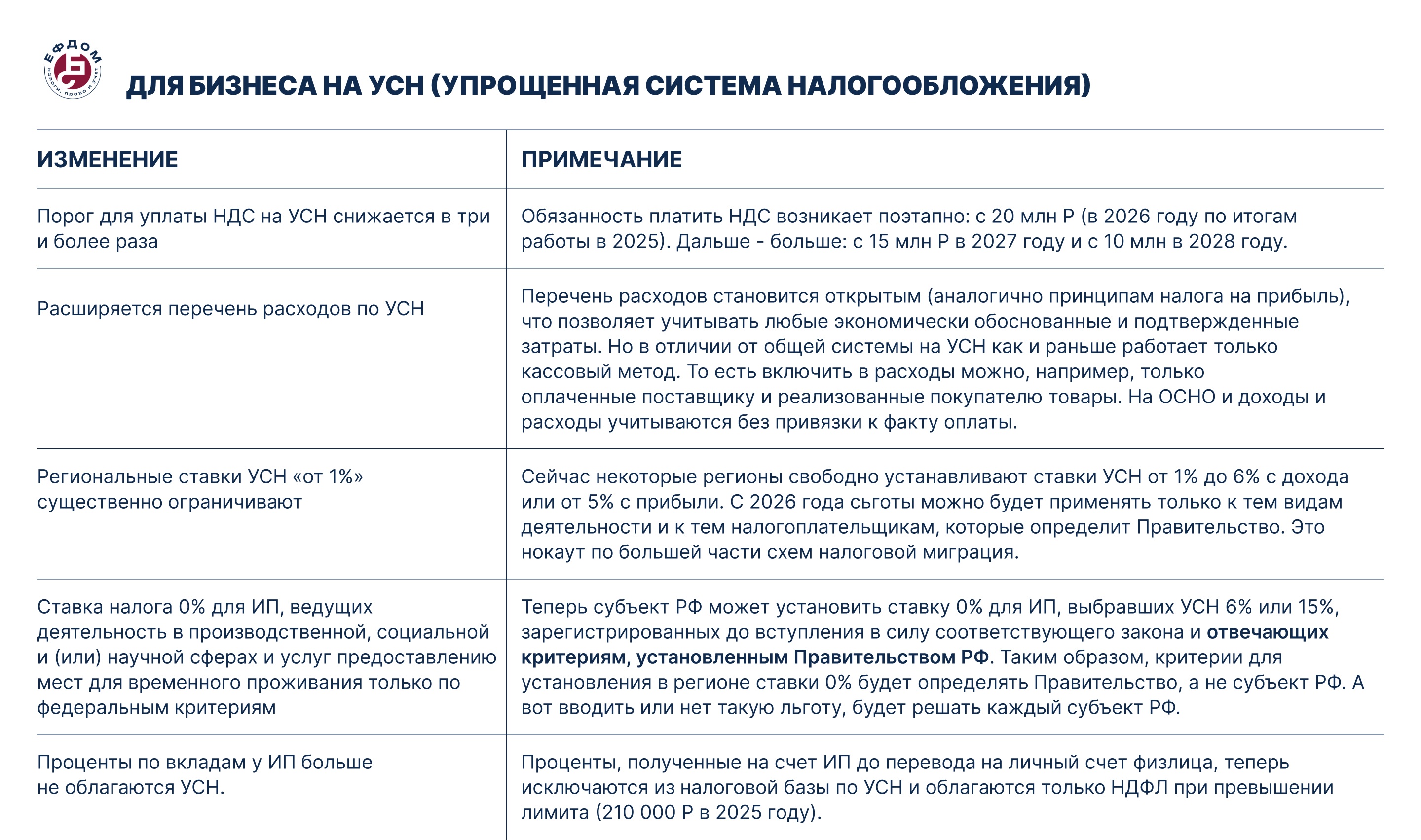

II. Для бизнеса на УСН (упрощенная система налогообложения):

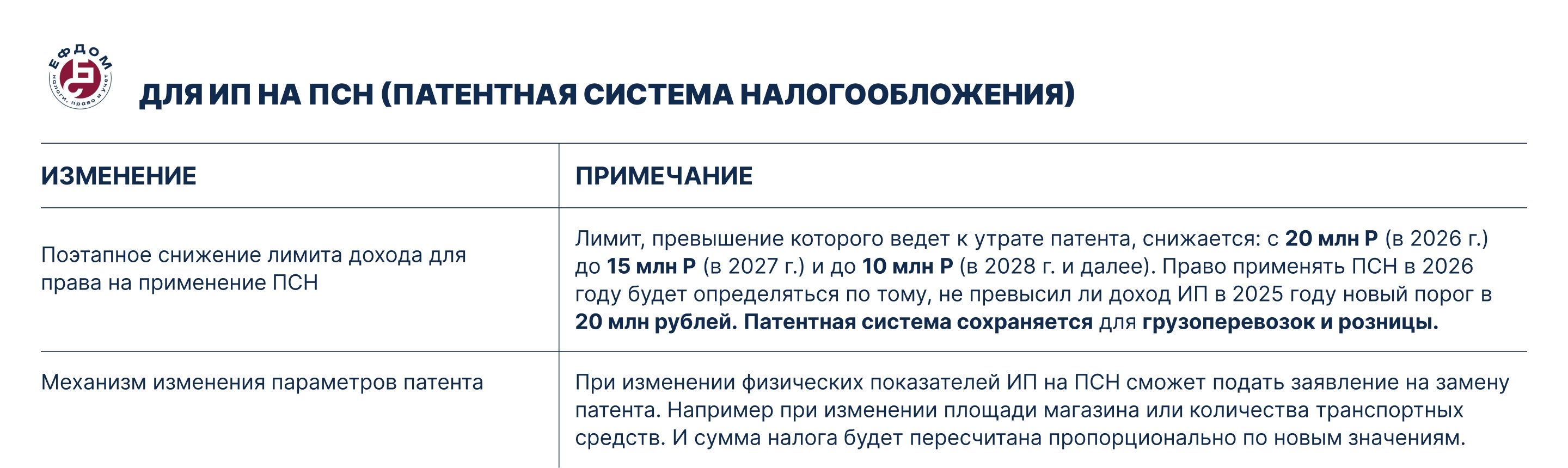

III. Для ИП на ПСН (патентная система налогообложения):

IV. Для всех налогоплательщиков (все системы налогообложения):

Что нужно сделать бизнесу до 2026 года

1. Ликвидируем ненужные ООО

Закрываем нулевые и спящие компании, чтобы в 2026 году не платить взносы с МРОТ на директора. Даже если деятельности нет — взносы начислят.

2. Правильно считаем НДС в переходный период

Закрываем максимум сделок до 31.12.2025 года:

- на ОСНО по ним сохраняется ставка 20%;

- на УСН по ним сохраняется «Без НДС».

Даже если деньги придут в 2026 году.

Перестраиваем работу с дебиторкой — в 2026 году НДС возникает по отгрузке, а не по оплате.

Продажи в долг начнут «съедать» оборотные средства.

Пересчитываем бизнес-модель: маржа, наценка, расходы.

Отдельно анализируем низкомаржинальные направления — возможно перейти на агентские договоры (налог платится с вознаграждения).

Подробнее про то, в каких случаях из-за увеличения НДС не страдает ни одна из сторон, с образцами формулировок мы писалив статье «Налоговая реформа-2026: проект Минфина и что ждет бизнес».

3. Перепроверяем договоры

Меняем условия о цене, если ранее заключали договор «без НДС». На общей системе корректируем ставку НДС с 20% на 22%.

Если повышаете цену только на размер НДС, самый простой способ — умножить старую цену с НДС на 1,0167. Подробнее про формулировки в договорах мы писалитут.

4. Готовим программное обеспечение (1С) и документы к новым счетам-фактурам

Счета-фактуры нужны и на аванс, и на отгрузку.

В отгрузочном счете-фактуре обязательно указываются реквизиты авансового счета-фактуры.

ИП вместо старых регистрационных данных указывает ОГРНИП и дату его присвоения.

5. Для тех, кто сейчас на УСН – рассматриваем АУСН

Пока на АУСН нет НДС, это может стать выгодным решением для бизнеса с оборотом до 60 млн ₽ в год с 1 января 2026 года.

Источники изображений:

freepik.com

Интересное:

Новости отрасли:

Все новости:

Публикация компании