Свой Банк рассказал о внедрении экосистемы FIS на ВБА-2024

Свой Банк и FIS презентовали кейс автоматизации корпоративного кредитования, розничного взыскания и управления операционными рисками на форуме ВБА-2024

Представители Своего Банка и FIS презентовали кейс автоматизации корпоративного кредитования, розничного взыскания и управления операционными рисками в активно растущем бизнесе с помощью единой экосистемы приложений на XI Международном форуме ВБА-2024 «Вся банковская автоматизация».

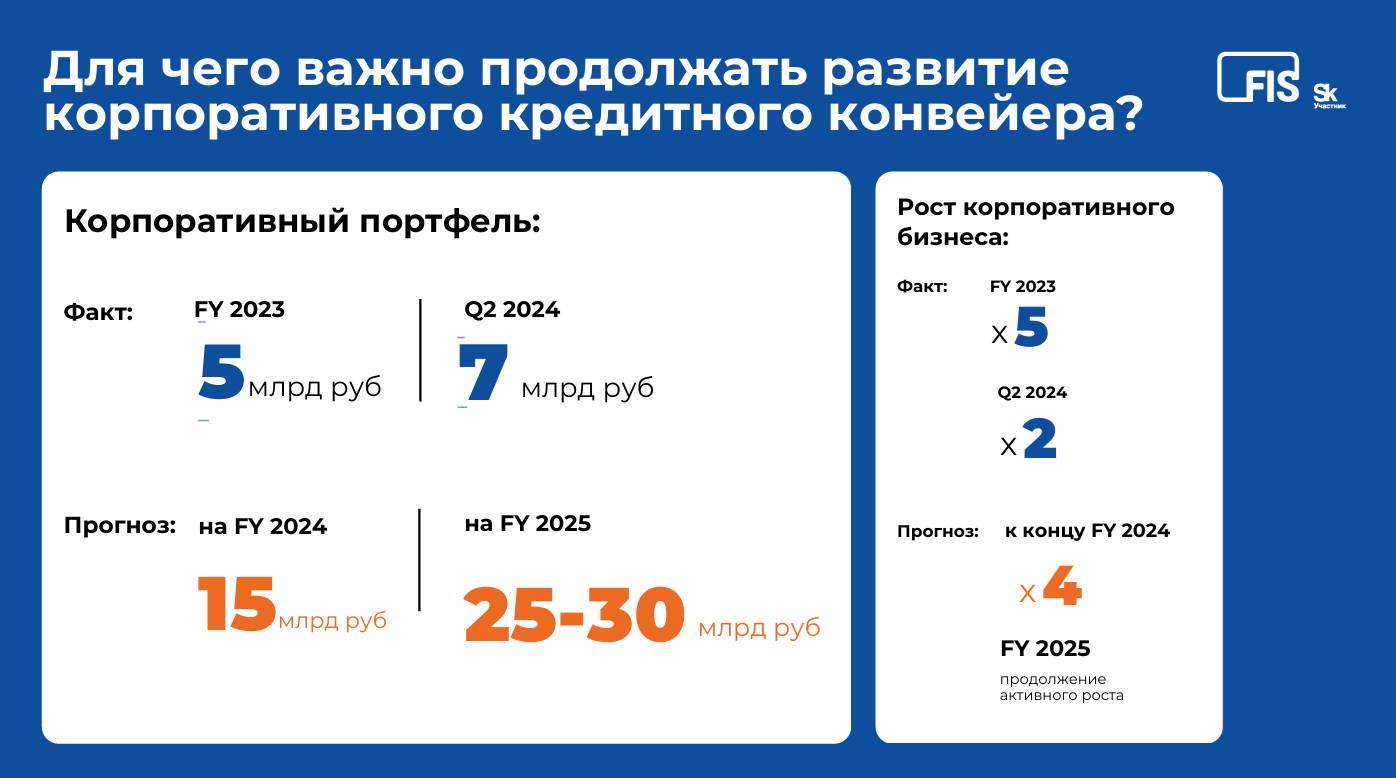

В 2023 году перед Своим Банком встала задача кратно увеличить кредитный портфель корпоративных заемщиков и обеспечить прозрачность ключевых банковских бизнес-процессов. Банк внедрил решения FIS: кредитный конвейер, Collection и систему управления операционными рисками. Автоматизация подкрепила стремление Своего Банка к росту — в 2023 году его корпоративный портфель вырос в несколько раз и на протяжении 2024 года сохраняется стабильная динамика активного роста корпоративных выдач.

Рекордная скорость обработки заявок корпоративных заемщиков

«Свой Банк (ранее Газнефтьбанк) в 2022 году был приобретен крупным финтех-холдингом. Сегодня цель банка — стать максимально технологичным и качественно оказывать весь спектр банковских услуг в цифровых каналах как корпоративным, так и розничным клиентам. Одной из наших стратегических задач является кратный рост кредитного портфеля за счет расширения клиентской базы, увеличения числа корпоративных кредитов, обеспечения прозрачности и требуемой скорости для каждого этапа рассмотрения кредитных заявок. Благодаря сотрудничеству с FIS мы смогли сократить время принятия решения по каждой корпоративной заявке до 3-5 дней, что позволяет нам конкурировать с крупными банками, которые могут рассматривать заявки от 2 недель до 1,5 месяцев. Также текущий процесс позволяет нам аккуратно и последовательно структурировать сделки и контролировать риски при установлении лимита кредитования на заемщика», — рассказала Ольга Горюкова, член Правления, директор Департамента риск-менеджмента (CRO) Своего Банка.

Внедрение кредитного конвейера для корпоративных заемщиков позволило банку сформировать заделы для кратного увеличения кредитного портфеля и в ближайшие годы. По оптимистичному прогнозу банка, ожидается рост корпоративного портфеля более чем в 3,5-4 раза в 2024 году по сравнению с 2023 годом.

«Когда мы договаривались с FIS о внедрении кредитного конвейера, команда обещала нам реализовать проект для этапа MVP за 3 месяца. Для нас это звучало как невероятно короткий срок после общения с другими поставщиками. В июне мы стартовали с внедрением, а в сентябре уже запустили в прод заявки в контур конвейера. Это решение позволило решить наши первостепенные задачи: конвейер стал важным помощником Департамента развития корпоративного бизнеса и всех остальных участников процесса принятия решения, с его помощью мы перестроили и систематизировали работу с заявками корпоративных заемщиков, сделали процесс полностью прозрачным с четкой очередностью рассмотрения заявок и простым доступом к карточкам, документам клиентов. Количество корпоративных заемщиков у банка постоянно растет, и планы по развитию этого сегмента бизнеса у нас весьма масштабные. Поэтому и будущих направлений для расширения возможностей его применения сохраняется достаточно много: от внедрения регулярного кредитного мониторинга внутри системы до полной автоматизации подготовки кредитно-обеспечительной документации», — добавила Ольга Горюкова.

Запуск розничного бизнеса с нуля

В 2023 году Свой Банк запустил новый розничный бизнес с нуля. Благодаря внедрению системы Collection банк автоматизировал процесс работы с задолженностью физических лиц на всех стадиях просрочки: от pre- и soft до hard collection, включая цессии и продажи портфеля. Интеграция коробочного решения и модуля телефонии позволила подразделению взыскания аккуратно классифицировать заемщиков и взаимодействовать с ними в единой системе.

«С FIS мы провели обучение нашей команды технологов и разработчиков для поддержки и более тонкого тюнинга системы взыскания. От предпроектного исследования до запуска прошло около 5 месяцев, и через 2-3 месяца доработки мы получили отлично функционирующую систему для управления портфелем просроченной задолженности необеспеченных потребительских кредитов на любой стадии», — прокомментировала Ольга Горюкова.

Культура управления операционными рисками

Накануне Свой Банк также практически завершил внедрение системы управления операционными рисками (СУОР). Это событие ознаменовало новый этап в жизни блока рисков банка, так как фактически банк перешел на новый уровень технологического развития по направлению этой работы. Применение СУОР обеспечивает не только своевременное наполнение базы событий операционных инцидентов со стороны всех подразделений, оперативную и глубокую проработку риск-менеджерами поступивших операционных событий, но и комплексное соблюдение регуляторных требований в части повышения уровня управления операционными рисками. Ольга Горюкова как CRO Своего Банка отметила ключевые преимущества внедрения СУОР в бизнес-процессы банка:

«Система Operational Risk стала для нас не только удобным инструментом для выполнения требований Банка России в части управления операционными рисками, но и важной частью нашей корпоративной культуры.

Меня бесконечно радует, что с запуском СУОР у нас в банке стала активно развиваться внутренняя культура в управлении операционными рисками. Коллеги увлеченно погружаются и изучают возможности системы СУОР, задают правильные вопросы. Я очень благодарна им за доверие и общее понимание важности работы с системой: практически на любом участке работы могут возникать события операционного риска, и тут важно как можно быстрее передать информацию в службу риск-менеджмента о выявленном факте, ни в коем случае не бояться о нем сообщить, так как дальнейшая задача, формируемая на уровне риск-менеджера — обеспечить для банка минимизацию таких случаев в будущем, всесторонне и тщательно проработав каждый инцидент.

Хочется отметить, что по проекту внедрения СУОР мы прошли совместно достаточно динамичный таймлайн: в мае мы начали обсуждать проект и проводить предпроектное обследование, а в октябре — завершаем внедрение. Такие результаты и тайминг работы меня, несомненно, воодушевляют на будущие совместные проекты», — отметила Ольга Горюкова.

Источники изображений:

Личный архив компании

Рубрики

Интересное:

Все новости:

Публикация компании

Контакты

Социальные сети

Рубрики