Управление климатическими рисками в банковской отрасли

Новое исследование Группы компаний Б1, посвященное актуальным тенденциям и лучшим подходам в управлении климатическими рисками в банковской отрасли

Имеет более 25 лет опыта оказания услуг в области бухгалтерского учета, консалтинга и аудита, нефинансовой отчетности, а также услуг в области устойчивого развития

Введение

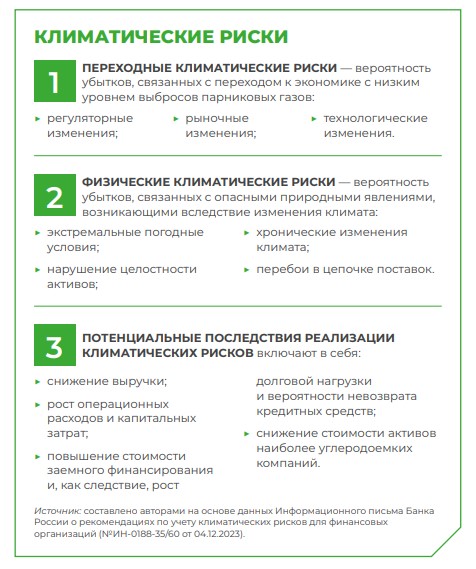

Борьба с изменением климата — это одна из 17 целей в области устойчивого развития, разработанных в 2015 году Генеральной ассамблеей ООН. В соответствии с ней эта деятельность должна заключаться в реализации конкретных мер как на национальном, так и на межнациональном уровнях. Климатические риски по вероятности наступления и ожидаемому размеру убытков являются одними из наиболее значительных рисков, угрожающих миру как в настоящее время, так и в последующие десятилетия.

Согласно данным опроса ЦБ РФ, страны, входящие в Евразийский совет центральных банков, осознают существенность возникающих климатических рисков и признают необходимость их оценки, учета и регулирования. Под климатическими рисками понимается вероятность убытков, связанных с влиянием климатических изменений, а также мер, направленных на смягчение климата, адаптацию к климатическим изменениям, в том числе принимаемых правительствами и органами регулирования стран, подписавших Парижское соглашение.

Возникающие вызовы, связанные с изменением климата, приводят к тому, что в России активно развивается регулирование в области устойчивого развития, в частности по вопросам климата. В октябре 2023 года указом Президента РФ была утверждена Климатическая доктрина Российской Федерации, устанавливающая цель по достижению углеродной нейтральности к 2060 году. Стратегия социально-экономического развития Российской Федерации с низким уровнем выбросов парниковых газов до 2050 года определяет перечень климатических мероприятий. К ним относится развитие устойчивого, в том числе «зеленого», финансирования, что требует активной декарбонизации банков и финансовой отрасли в целом.

Внедрение лучших практик управления климатическими рисками становится определяющим фактором долгосрочной устойчивости бизнес-моделей финансовых организаций. ЦБ РФ также отмечает важность интеграции ESG-факторов в бизнес-стратегии, корпоративное управление и риск-менеджмент финансовых и нефинансовых организаций с учетом текущей ситуации, национальных приоритетов российской экономики и опыта дружественных стран.

На текущий момент существует несколько подходов к управлению климатическими рисками:

- Рекомендации Рабочей группы по вопросам раскрытия финансовой информации, связанной с изменением климата (TCFD);

- Рекомендации Банка России;

- Руководство Альянса банков по нулевым выбросам (NZBA).

В исследовании Б1 представлены результаты проведенного анализа наиболее популярных подходов к управлению климатическими рисками, внедренных в крупнейших российских и международных компаниях банковской отрасли, а также рекомендации и требования регуляторов и профессиональных объединений. Эксперты Группы компаний Б1 основывали свои выводы на данных, раскрываемых организациями в публичной нефинансовой отчетности.

Рекомендации ЦБ РФ

Банк России ведет активную работу по совершенствованию инфраструктуры и инструментов устойчивого развития, в том числе в рамках стресс-тестирования климатических рисков для оценки их влияния на финансовый рынок и российскую экономику. Так, в декабре 2023 года регулятор выпустил Информационное письмо Банка России о рекомендациях по учету климатических рисков для финансовых организаций. На данном этапе этот документ имеет рекомендательный характер.

ЦБ РФ рекомендует финансовым организациям оказывать содействие клиентам и контрагентам для стимулирования их перехода к практикам управления климатическими рисками и увеличения устойчивости к ним. В отношении клиентов и контрагентов, которые не управляют климатическими рисками надлежащим образом, финансовой организации рекомендуется рассмотреть такие меры снижения рисков и смягчения последствий реализации климатических рисков, как:

- включение в договор обязательств для клиентов / контрагентов по улучшению практик управления климатическими рисками с указанием конкретных сроков и, если применимо, мероприятий, а также пороговых значений показателей, которые нельзя превышать либо необходимо достигнуть;

- снижение сроков кредитования, повышение дисконтов при оценке активов для финансирования, сокращение размеров лимитов на финансирование, инвестиции и страхование;

- пересмотр ковенант в соглашениях о финансировании, инвестициях, страховании и перестраховании.

ЦБ РФ выделяет следующие этапы процесса управления рисками:

- Выявление, анализ и оценка климатических рисков

- Сценарный анализ климатических рисков

- Мониторинг климатических рисков

- Контроль и меры по снижению климатических рисков

- Раскрытие информации, связанной с климатическими рисками

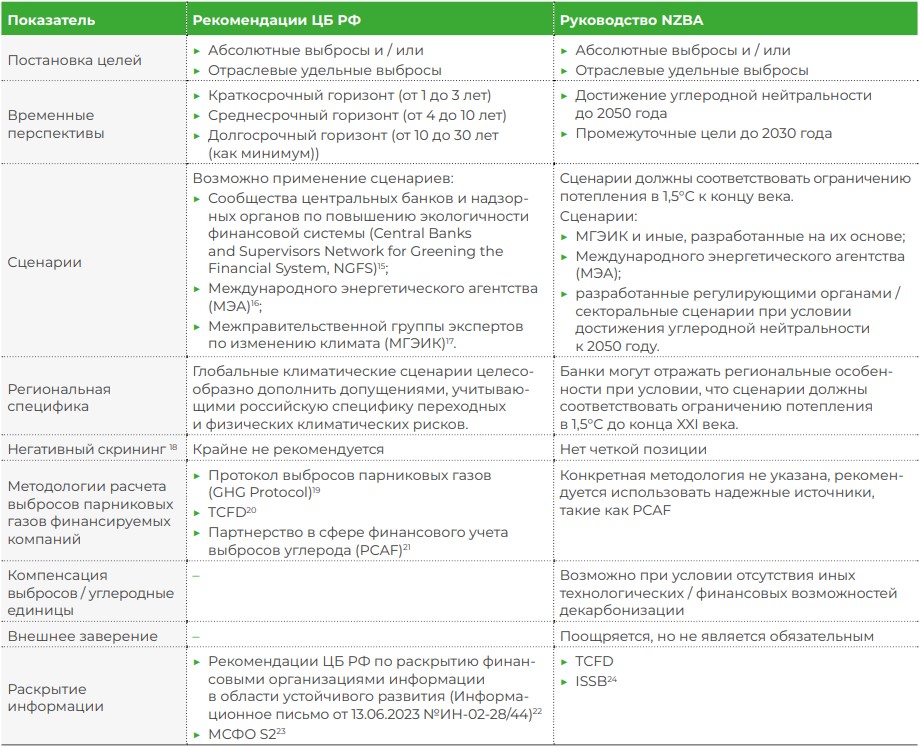

Российская VS международная практика

В силу того, что рекомендации ЦБ РФ по учету климатических рисков финансовыми организациями были опубликованы в декабре 2023 года, на текущий момент отсутствует репрезентативная практика их применения. В качестве примеров управления климатическими рисками могут быть использованы международные подходы, в том числе Руководящие принципы по установлению целевых показателей в области изменения климата для банков, разработанные Альянсом банков по нулевым выбросам (NZBA). Руководство NZBA определяет подходы к декарбонизации портфеля банков-участников Альянса.

Основные действия банков: подготовка отраслевых целей по портфелю и работа с клиентами

Постановка целей по сокращению выбросов парниковых газов — это важный инструмент для управления климатическими рисками в финансовых организациях, поскольку он помогает не только снизить негативное воздействие на окружающую среду, но и минимизировать финансовые риски, связанные с изменениями климата, а также усилить репутацию компании в глазах инвесторов и клиентов. В последние годы все больше банков стремятся установить цели Net Zero не только для своих собственных операций, но и для инвестиционных и кредитных портфелей. Так как банковские учреждения играют ключевую роль в распределении капитала и могут влиять на изменение поведения компаний, с которыми работают, данный шаг становится определяющим для создания устойчивой финансовой системы. Еще одним направлением декарбонизации бизнеса финансовой организации является ее вовлечение в реализацию климатических проектов. По данным опроса Б1, 68% компаний планируют или уже реализуют проекты по привлечению финансирования «зеленых» или социальных проектов.

Практика международных банков в сфере управления климатическими рисками

DBS BANK

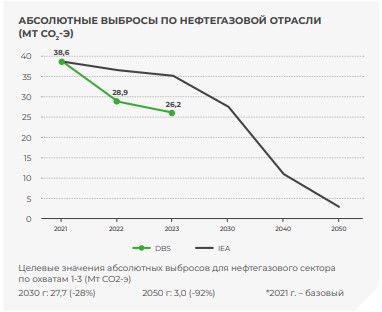

DBS Bank, один из крупнейших банков в Юго-Восточной Азии, является участником Net Zero Banking Alliance (NZBA), который объединяет финансовые учреждения по всему миру с целью достижения углеродной нейтральности к 2050 году. В соответствии с этим руководство DBS установило промежуточные цели по снижению объемов финансируемых выбросов до 2030 и 2050 гг. для ключевых отраслей с высоким уровнем выбросов, включая нефтегазовую отрасль.

Меры поддержки клиентов:

- Финансовые решения для поддержки устойчивых инвестиций

- Консультации по снижению выбросов в рамках всей цепочки создания стоимости

- Обмен мнениями по ключевым отраслевым аспектам ESG, включая связанные с климатом риски и возможности.

HSBC

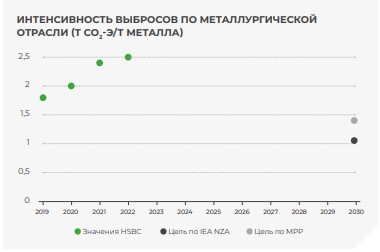

В качестве основного сценария по сокращению выбросов HSBC использует NZA IEA. Однако в связи с трудностями, связанными с сокращением выбросов в данном секторе, банк также рассматривает в качестве альтернативы сценарий MPP.

В 2022 году банк HSBC выпустил свой Net Zero Transition Plan, в котором подробно изложил свой подход к достижению целей Net Zero и мероприятия по взаимодействию с клиентами для реализации этого плана. В этом документе изложены шаги, как банк будет работать с различными отраслями и клиентами для постепенного сокращения выбросов и поддержки глобального перехода к низкоуглеродной экономике.

Практика управления климатическими рисками в банковской отрасли РФ

Крупнейшие российские банки уже начали работу над интеграцией климатических рисков в общую систему управления рисками.

Прежде всего, ряд российских финансовых организаций проводят оценку физических и переходных климатических рисков, в том числе климатическое стресс-тестирование с учетом требований российских и международных стандартов и научно-обоснованных сценариев изменения климата.

Кроме того, банки также используют и другие практики:

- проводят оценку углеродоемкости кредитного портфеля;

- идентифицируют климатические риски при оценке ESG-рисков на уровне клиентов и сделок;

- анализируют физические и переходные климатические риски для ESG-экспертизы по крупнейшим проектам.

В соответствии с лучшими практиками российские банки также оценивают климатические риски и возможности с учетом отраслевой и региональной специфики.

Подходы российских банков к постановке климатических целей: снижение выбросов парниковых газов в портфеле, финансирование низкоуглеродных и «зеленых» проектов, развитие рынка «зеленых» продуктов, развитие рынка углеродных единиц.

На текущий момент российские банки не ставят количественные цели в области климата, что обусловлено недостаточной зрелостью рынка и климатического регулирования, а также неполнотой данных о выбросах парниковых газов, предоставляемых клиентами банков. С учетом Климатической доктрины РФ, устанавливающей цель по достижению углеродной нейтральности к 2060 году, а также ограничений ЦБ РФ, касающихся негативного скрининга портфеля и отказа от финансирования углеродоемких компаний и отраслей, при разработке собственных климатических стратегий банки вынуждены учитывать климатические цели клиентов своего портфеля. Кроме того, на сегодняшний день отсутствует полноценный учет отраслевых выбросов парниковых газов, что затрудняет качественную проработку количественных климатических целей.

В то же время российские банки уделяют большое внимание реализации климатических проектов. Например, активно развивается рынок устойчивого финансирования: в 2024 году на бирже были размещены «зеленые» облигации объемом 2,8 млрд руб.

Основные выводы

Угрозы, которые несут климатические риски, способны повлиять на стабильность многих отраслей мировой экономики и устойчивое развитие общества в целом. Климатические изменения могут привести к нарушению цепочек поставок, снижению производительности сельского хозяйства, повреждению инфраструктуры и уменьшению доступности природных ресурсов. Финансовый сектор также уязвим перед данными угрозами: возможны такие последствия, как увеличение убытков из-за страховых выплат, дефолты по кредитам в пострадавших регионах, снижение стоимости активов углеродоемких компаний и ухудшение инвестиционного климата. Все это может повлиять на способность банков и других финансовых институтов поддерживать устойчивость своих операций в долгосрочной перспективе.

Вопросы управления физическими и переходными климатическими рисками по состоянию на октябрь 2024 года остаются актуальными в контексте структурной трансформации российской экономики. Актуальность управления этими рисками возрастает, так как России необходимо балансировать между принятыми обязательствами по снижению выбросов парниковых газов и сохранением экономической стабильности в условиях международных санкций и изменяющегося рынка энергоресурсов.

Важным аспектом развития в сфере климата в РФ и в мире остается стимулирование устойчивого, в том числе «зеленого», финансирования. Регуляторы и финансовые организации продолжают совершенствовать механизмы, которые будут поощрять бизнес вкладывать средства в проекты по снижению климатического воздействия, а также компенсации выбросов парниковых газов.

Российские регуляторы активно интегрируют лучшие международные практики в сферу управления климатическими рисками в финансовом секторе. Это позволяет российским банкам следовать глобальным тенденциям в управлении рисками и способствует повышению прозрачности в вопросах устойчивого развития.

Российские банки начинают активную работу по управлению климатическими рисками, однако на текущий момент существуют регуляторные и рыночные ограничения, препятствующие постановке количественных климатических целей. Несмотря на наметившийся прогресс, российские банки сталкиваются с рядом сложностей при внедрении количественных показателей по управлению климатическими рисками. Среди таких проблем — недостаток методологий и данных для оценки климатических рисков, отсутствие четких регуляторных требований по раскрытию климатической информации, а также ограниченный доступ к инструментам и технологиям для мониторинга показателей. Регуляторы продолжают работать над созданием соответствующих стандартов, но для полноценной интеграции управления климатическими рисками в банковскую практику потребуются время и дополнительные усилия.

Заключение

Российское законодательство в области климатического регулирования активно развивается, следуя международным трендам и адаптируя их к национальным условиям. Это позволяет российским банкам ориентироваться на лучшие мировые практики в вопросах постановки и реализации климатических целей для своих финансовых портфелей. Однако для успешного и полноценного внедрения подобных климатических целей в России требуется дальнейшее развитие внутренних рыночных механизмов и обязательный учет выбросов парниковых газов всеми участниками кредитного рынка.

Хотя некоторые международные банки уже достигли стадии, когда их климатические цели по портфелю охватывают все три категории выбросов (Scope 1, 2 и 3), для российских банков такой уровень пока остается труднодостижимым. Это связано как с ограниченной зрелостью инфраструктуры климатического регулирования, так и с недостаточной вовлеченностью всех участников рынка в процессы учета и сокращения выбросов. Именно поэтому особенно важно активное взаимодействие банков с их клиентами.

Банки могут играть ключевую роль, оказывая консультационную поддержку по вопросам учета и отчетности выбросов парниковых газов, помогая в постановке климатических целей и содействуя реализации проектов по декарбонизации.

Источники изображений:

Группа компаний Б1

Интересное:

Новости отрасли:

Все новости:

Публикация компании

Профиль