Ответственность руководителя по налогам компании: что изменилось в 2024

За неуплату компанией налогов руководителя могут привлечь к уголовной ответственности. Эксперт «ПРАВОВЕСТ Аудит» рассказывает, что изменится в апреле 2024 года

Выпускница МШУ СКОЛКОВО, участник Бизнес-клубов «Атланты» и «КлубПервых»

Размер неуплаченных налогов имеет значение

Результатом выездной налоговой проверки может быть не только серьезные доначисления бизнесу, но и риск руководителя стать фигурантом уголовного дела. Так, руководитель «сэкономил» на налогах путем формального дробления бизнеса и в итоге компания получила доначисления в 82 млн руб., руководителя привлекли к уголовной ответственности (обвинительный приговор Дзержинского районного суда Санкт-Петербурга от 28.02.2022 года по делу № 1-10/2022). Таких примеров немало.

С 17 апреля 2024 суммовые «критерии» для привлечения к уголовной ответственности за неуплату компанией налогов стали несколько выше: 18,75 млн руб. в пределах 3 финансовых лет подряд — крупный размер и 56,25 млн руб. — особо крупный (ст. 199 УК РФ в ред. Федерального закона от 6 апреля 2024 года № 79-ФЗ). Ранее — 15 и 45 млн руб. соответственно.

Налоговые ошибки компании — первоисточник личных проблем руководителя

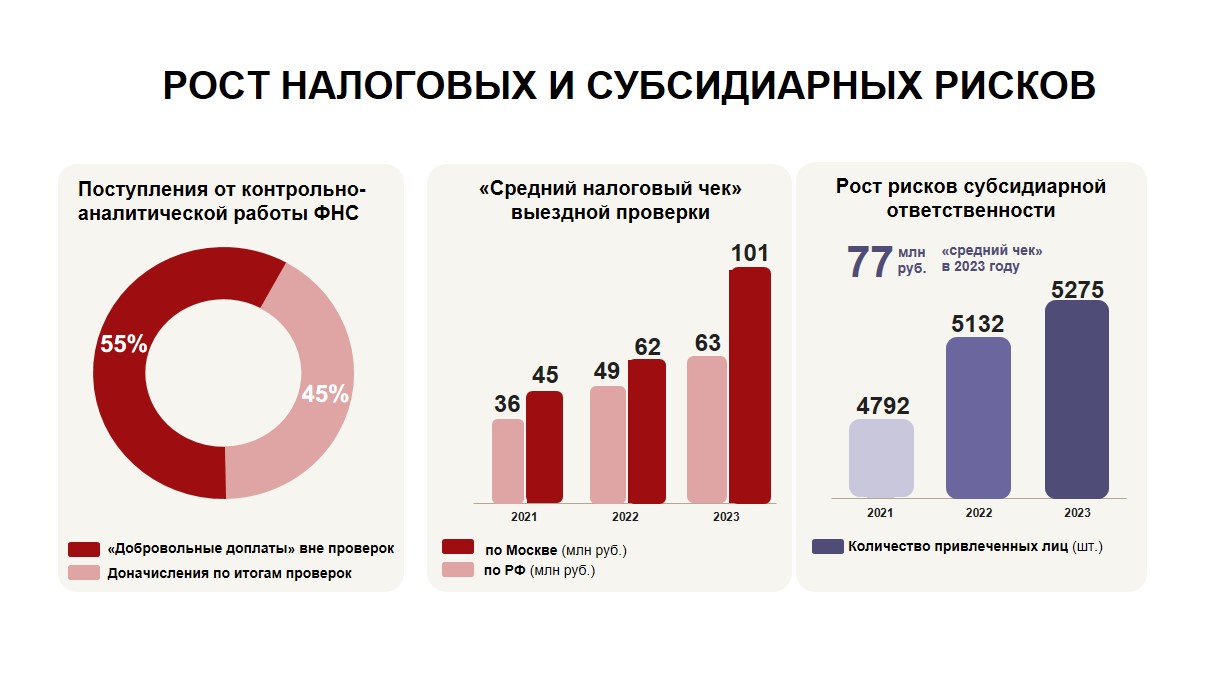

Официальная статистика ФНС гласит, что средние суммы налоговых доначислений компаниям (без учета штрафов и пени) по итогам результативных выездных проверок в 2023 году по Москве достигли 101 млн руб., а в целом по РФ — 63 млн руб. (по данным отчета ФНС ф.№ 2-НК, февраль 2024).

Эти немалые суммы в любом случае «перекрывают» как старый, так и новый «пороги» и позволяют инспекторам передать материалы проверок правоохранительным органам для возможного возбуждения уголовного дела за неуплату налогов. Поэтому руководителям не стоит «расслабляться» в части контроля налоговых рисков бизнеса для исключения своих персональных рисков.

Налоговые долги компании — из «своего кармана»

Помимо уголовной ответственности руководители компании (и другие контролирующие должника (компанию) лица — КДЛ) могут быть привлечены еще и к субсидиарной ответственности, если бизнес сам не в состоянии расплатиться с бюджетом.

В этом случае руководитель компании «априори» является КДЛ, которое гасит из «своего кармана» налоговые доначисления компании. Ведь, в отношении него действует «презумпция виновности», при которой руководитель «по умолчанию» считается виновным в налоговых проблемах, банкротстве бизнеса. Так, по итогам выездной проверки доначисления компании составили 379 млн руб. Эту сумму компания не смогла уплатить, ее признали банкротом, а руководителя привлекли к субсидиарной ответственности по налоговым долгам компании (Постановление АС Московского округа от 11.03.2024 года по делу № А40-294217/2019). В другой жизненной истории компании доначислили 1,1 млрд руб., признали ее банкротом и теперь этот долг платят в рамках субсидиарной ответственности несколько руководителей, возглавлявших компанию в разные периоды.

Кстати, «средний чек» по субсидиарной ответственности в 2023 году составил 77 млн руб. (по данным Федресурса). При этом наблюдается тенденция роста количества лиц, привлеченных к «субсидиарке».

Материальная ответственность перед собственником

Нельзя не отметить тренд 2023-2024 — взыскание собственниками бизнеса налоговых доначислений и невозмещенных сумм НДС с руководителей компаний. Так, руководитель выплачивает учредителю убытки в виде налоговых доначислений на сумму 43,8 млн руб. Причем, не помогли в суде и утверждения, что все «налоговые схемы» он применял исключительно по настоянию этого же учредителя.

Руководители, привлеченные к уголовной, материальной, субсидиарной ответственности после налоговых доначислений, банкротства компаний — зачастую не могли даже предположить, что окажутся в столь незавидном положении.

Руководитель очень уязвим в части налогов компании, поэтому ему важно знать все «налоговые нюансы» бизнеса, которым он руководит, понимать, какие есть риски и принимать все возможные меры, чтобы не допускать повышенного внимания налоговых органов и тем более налоговых доначислений. Этим он защитит себя от серьезных персональных рисков, о которых мы упомянули выше.

Невнимание к налоговым рискам и достоверному учету компаний = личные риски руководителей.

В помощь руководителям мы подготовили подробный Гайд по налоговым рискам в 2024, который поможет быстро сориентироваться в фокусе внимания налоговых органов, зонах ответственности руководителя и возможных способах защиты себя и бизнеса.

Содержание Гайда по налоговым рискам 2024:

- Налоговый контроль и риски бизнеса

- «Средний чек» выездной проверки

- Результативность выездных проверок

- «Внепроверочные» пополнения бюджета

- Фокус особого внимания ФНС

- Что важно контролировать руководителю, чтобы не вызвать «повышенное внимание» налоговых органов

- Налоги компании и личная ответственность руководителя

- Уголовная ответственность

- Субсидиарная ответственность

- Материальная «налоговая» ответственность

- Как защитить себя и бизнес в 2024 году?

- Не все аудиты одинаково «полезны».

Интересное:

Новости отрасли:

Все новости:

Публикация компании

Профиль

Контакты

Социальные сети