Венчурные инвестиции: как выглядит ретроспектива и перспектива индустрии

Инвесторы всегда интересовались высокодоходными способами инвестирования, которые сопряжены и с высокими рисками. Так собиралась современная венчурная индустрия

Тимлид аналитики инвестиционно-проектного офиса Witte, чьи партнеры имеют доли в проектах: Zoy.one, Bash.Today, Uprising.Agency, Актуальные Коммуникации. Совокупная оценка стартапов Witte — $9,5 млн

Рождение и эволюция VC

Несмотря на то, что зарождение венчура относят к временам открытия Америки (конец XV века) или китобойного промысла в Нью-Бедфорде (XIX век), формально венчурный бизнес начал формироваться правительством в США в конце 1940-х — начале 1950-х годов.

1946 год был поворотным моментом для современного венчурного капитала с созданием American Research and Development Corporation (ARDC). ARDC была основана президентом MIT Карлом Комптоном, председателем Massachusetts Investors Trust Мерриллом Грисвольдом, президентом Федерального резервного банка Бостона Ральфом Фландерсом и профессором Гарвардской бизнес-школы генералом Жоржем Ф. Дорио.

Они стали теми, кого можно назвать «супергероями» в привлечении средств и поддержке захватывающих новых идей. Идея заключалась не только в создании фирмы; они хотели создать отрасль. Эта отрасль вскоре стала тем, что мы сегодня знаем как Кремниевая долина.

Активное развитие венчурного капитала можно отметить в 70-80-е годы: в Вашингтоне создано Национальное ассоциация венчурного капитала (NVCA), существующее по сей день, и с той поры одна за другой начали приносить значительную прибыль компании, которые получили поддержку венчурных инвесторов.

Вектор развития индустрии в 90-е был задан появлением интернета и активным распространением компьютеров — инвесторы, вкладывающиеся в технологии, становились миллионерами за считанные дни, а мир впервые узнал о компаниях, которые сегодня являются мировыми лидерами: Google, Amazon, Yahoo, Netflix, PayPal, eBay и другие. Размер инвестиций менее чем за 10 лет вырос в 60 раз: с $1,5 миллиардов в 1991 году до $90 миллиардов — в 2000-м.

С годами, методом проб и ошибок, венчурные инвесторы стали менять методы инвестирования, в частности, вкладываться на разных этапах развития стартапов. Это время подарило миру Airbnb, Uber, Reddit и Dropbox.

Одновременно везде начали появляться акселераторы, дававшие доступ к инвестициям, наставничеству и связям: в середине нулевых один за другим появились Y Combinator, Seedcamp, Techstars и 500 Global.

Венчур в России. Роль государства

У России была отличная возможность перенять уже существующий опыт США и сократить путь развития индустрии: невозможно было бы создать и развивать индустрию без математической и инженерной базы, законодательства и бизнес-правил, а также финансирования. Если с сильными разработчиками и инженерами проблем не было, то с остальным государству пришлось активно работать.

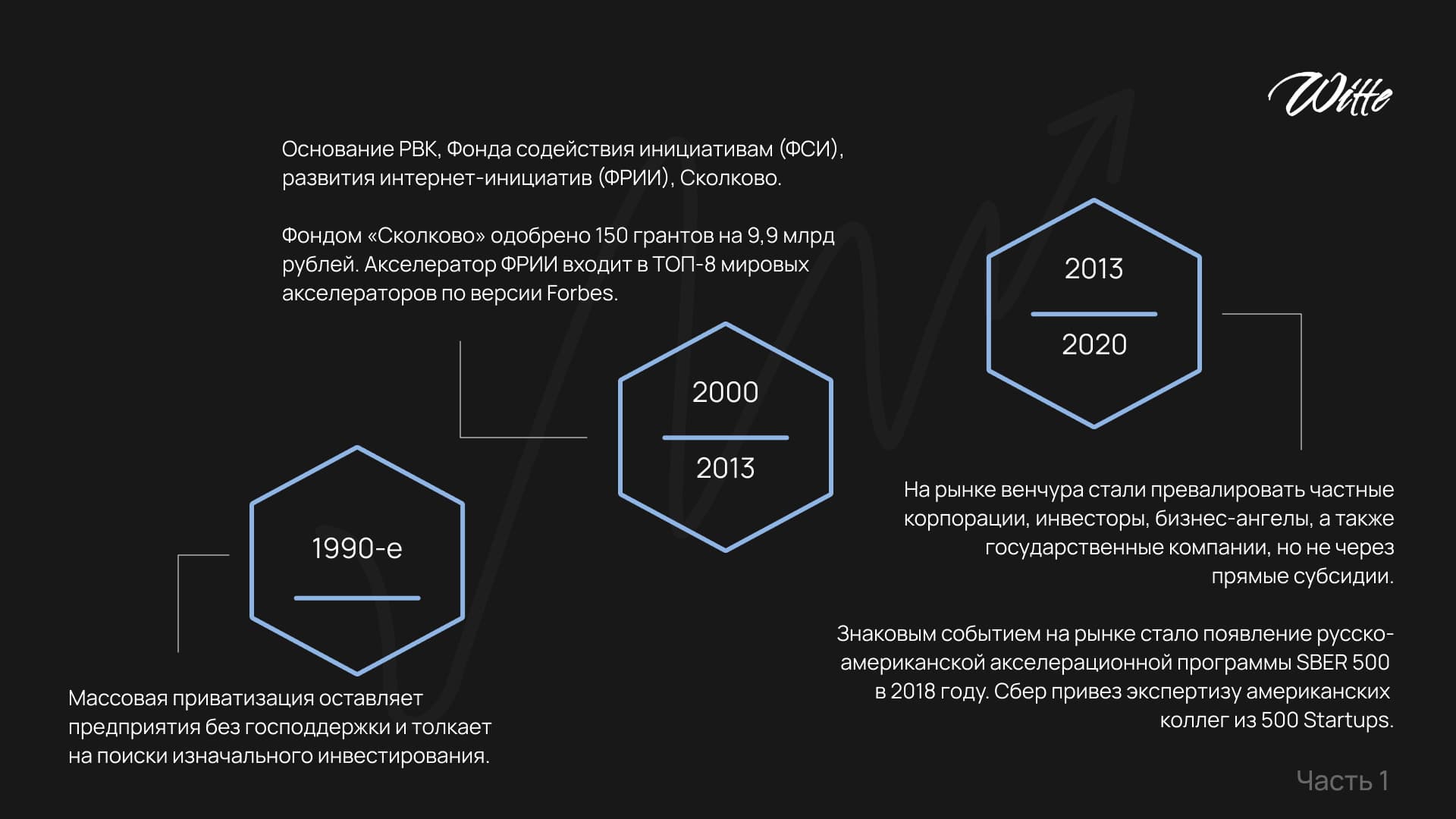

К концу 1997 г. в России действовали 26 специализированных фондов, инвестирующих в российские корпоративные активы, с суммарной капитализацией в 1,6 млрд. долларов. Предприятия, ставшие частными в рамках госпрограммы по массовой приватизации и лишившиеся поддержки государства, нуждались в начальном инвестировании — 11 региональных венчурных фондов с капиталом 10–30 млн долларов инвестировали в средние предприятия, производящие товары народного потребления и оказывающие услуги, однако с большим риском.

2000-2013. Основанная в 2006 году, Российская венчурная компания станет инвестором в государственные, частные и инфраструктурные фонды (иначе говоря, фондом фондов), а также координатором государственных программ развития посевного и венчурного финансирования. В число последних входят «Фонд Содействия инициативам (ФСИ), «Фонд Сколково» и Фонд развития интернет-инициатив (ФРИИ). В 2010-2014 гг. фондом «Сколково» было одобрено 150 грантов на сумму 9,9 миллиардов рублей, а ФРИИ, чей акселератор входит в ТОП-8 мировых акселераторов по версии Forbes. является одним из ключевых игроком на отечественном рынке финансирования стартапов. Также стоит отметить запуск StartTrack, первой краудинвестинговой платформы в России, созданной во все том же 2013 году при поддержке ФРИИ. Такая платформа для заключения инвестиционных сделок позволяет частным инвесторам не ограничиваться банками и инвестиционными фондами, а получить финансирование от большего количества частных и институциональных инвесторов. Также StartTrack позволяет формировать синдикаты для коллективного финансирования бизнеса и активно развивает направление краудинвестинга.

2013-2020. Как было отмечено ранее, в построении фундамента индустрии венчурного инвестирования шишки набивало преимущественно государство. Однако с начала 2010-х акселераторы, венчурные студии и фонды стали появляться у крупных корпораций в сфере банкинга, телекоммуникаций и IT, промышленности и логистики, строительства и ритейла.

На рынке венчура стали превалировать частные корпорации, инвесторы, бизнес-ангелы, а также государственные компании, но не через прямые субсидии. Так, по итогам 2018 года объем вложений корпораций вырос более чем в 7 раз (с 1,2 млрд до 8,6 млрд рублей). Частные инвесторы в этот период превзошли частные фонды по количеству сделок и объему вложенных средств (почти 1,9 млрд против 1,5 млрд рублей). В списке самых активных фондов числились Runa Capital, I2BF, Target Global, Primer Capital, Fort Ross Venture, Gagarin Capital, QIWI Ventures и «Фонд бизнес-ангелов «AddVenture»

Знаковым событием на рынке стало появление русско-американской акселерационной программы SBER 500 в 2018 году. Сбер привез экспертизу американских коллег из 500 Startups, где за программу отвечал лично Кристин Цай. Из более 2000 заявок было отобрано 20 проектов, многие из которые позже успешно получили инвестиции. Кстати, в первом наборе была наша портфельная компания, Bash Today.

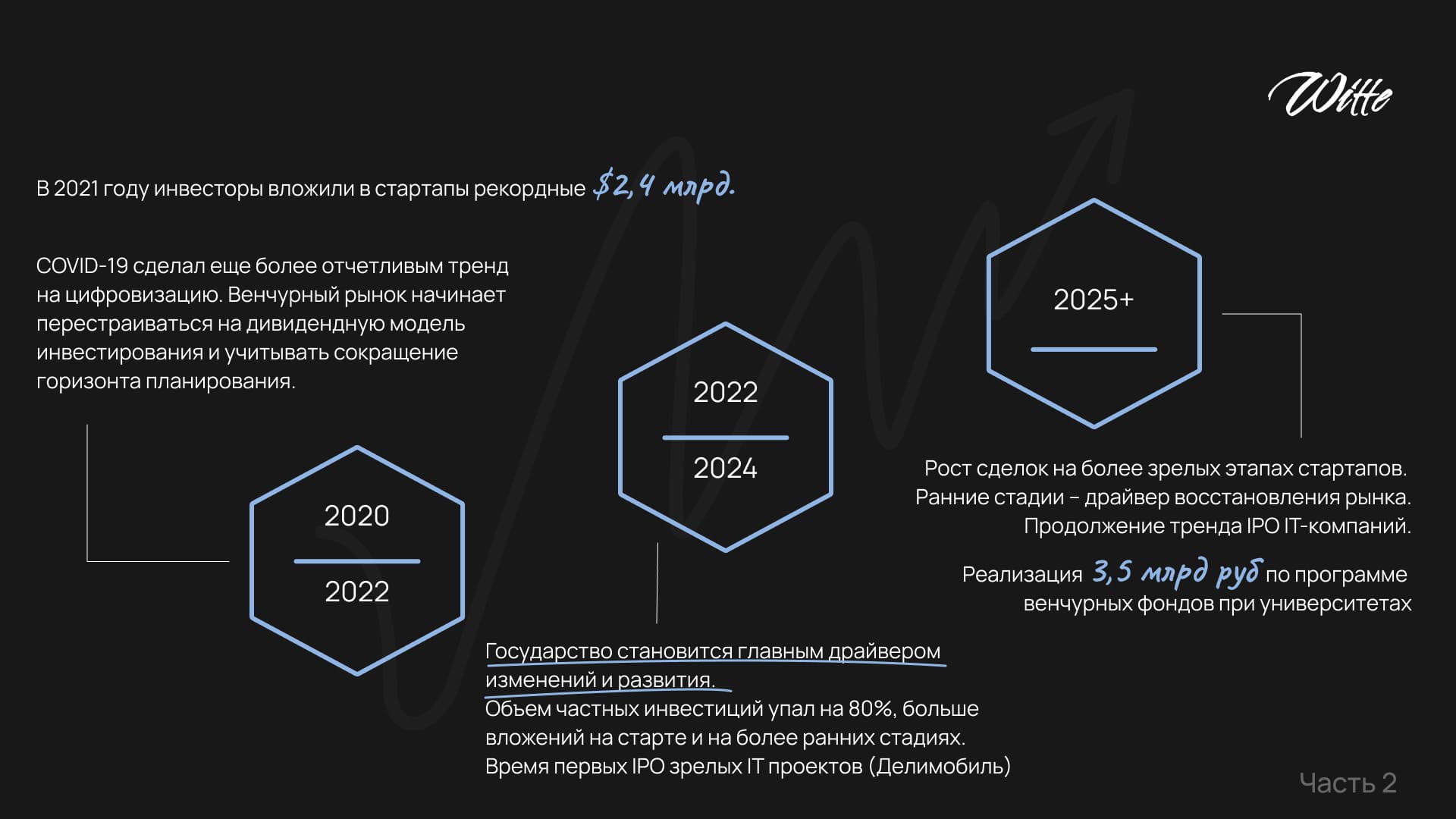

2020-2022. Несмотря на то, что в начале пандемии 83% респондентов опроса 500 Startups высказались о негативном влиянии коронавируса, на рынке было зафиксировано сразу два рекорда: по числу сделок и по общей сумме инвестиций — в 2021 году российские инвесторы вложили в стартапы $2,4 млрд. COVID-19 сделал еще более отчетливым тренд на цифровизацию, а опрос The Bell в первые же месяцы пандемии показал, что венчурные фонды готовы как помогать своим портфельным компаниям (34% респондентов), так и в целом помочь стартапам, пострадавшим из-за эпидемиологических ограничений (49% респондентов). При этом венчурному рынку пришлось перестроиться, начать делать шаги в сторону дивидендной модели инвестирования и учитывать сокращение горизонта планирования. Помимо этого, на первый план вновь стали выходить государственные меры поддержки.

Также данный этап развития характеризуется активным созданием собственных акселераторов при крупных корпорациях: MTS Hub, Ростех, Kaspersky и другие.

ФРИИ запускает программу GoGlobal с фокусом на рынке США, Бразилии, Индии, привлекая значительное количество проектов, желающих работать удаленно в условиях повсеместной самоизоляции.

Текущий ландшафт и тенденции

2022-2024

Рынок не был уничтожен как многие предвещали, но на нем произошли колоссальные изменения. В первую очередь 50% стартапов уехали из России или переориентировали свои продукты на международные рынки. Сократился горизонт планирования до получения выручки и требование к юнит-экономике. Инвесторы стали преимущественно смотреть уже прибыльные проекты или с заметной выручкой.

Внешнеполитическая повестка вкупе с санкциями и структурной трансформацией экономики продолжает делать государство главным драйвером каких-либо изменений и развития.

Это не означает отсутствие частных инвестиций, однако исследования показали, что их объем упал на 80%: раньше на рынке можно было увидеть довольно много зрелых инвестиций и крупных раундов, когда компаниям на этапе масштабирования требовались более значительные суммы — в текущих реалиях такие вложения не имеют серьезных перспектив к росту. Взамен инвесторы стали вкладываться совсем на старте и на более ранних стадиях микрочеками, поскольку что перешло в сторону более ранних стадий. Это должно замедлить падение на посевной стадии.

Такой вектор развития приводит к увеличению количества корпоративных акселераторов и венчурных студий, как в госкорпорациях, так и среди региональных лидеров. Запуская свою программу, каждая компания отмечать и акцентировать внимание на собственные требования к участнику: уровень готовности продукта, объемы продаж, готовность выйти на зарубежные рынки.

Период относится к шоковому для рынка, где для большинства инвесторов вышли на первый план насущные задачи в своих основных бизнесах, где просто «не до стартапов». Тем не менее, к конце 2023 года наметилось оживления на ранних стадиях. А уже существовавшие и зрелые проекты стали активно выходить на IPO. Как пример — IPO Делимобиль начала 2024 года, в ходе которого компания привлекла 4,2 млрд руб.

Создаются венчурные фонды с общим финансированием в 3,5 млрд руб при университетах для поддержания и развития ИТ-предпринимательства.

2025 +

Маловероятно, что будет заметный рост сделок на более зрелых этапах стартапов. Тем не менее, ранние стадии и преимущественно seed будут основным драйвером восстановления рынка. Нарастающим будет интерес к стартапам с ИИ, заметно возрастет также сегмент industrial tech, а также технологий двойного назначения.

Тренд IPO технологических компаний продолжится, но также можно прогнозировать первое разочарование инвесторов первой волны, вошедших в первые IPO 2023-2024 годов.

В рамках запущенной программы ИТ-предпринимательства будет развиваться университетское предпринимательство. Реализация программы и распределение средств, запущенной инициативы 2024 года.

К каким тенденциям в отрасли продолжают вести воздействие пандемии, санкций и других составляющих политической, экономической и социальной повестки в стране?

- Корпорации решают задачи поставленные государством, где один из способов — это запуск собственных акселерационных программ и проектов пилотирования технологий;

- Средние и крупные компании сталкиваются с большими сложностями развития международной составляющей и получения доступа к современным технологиям. Венчурные инвестиции становятся действенным способом технологического обмена в условиях, когда невозможно действовать в открытую и под своим брендом;

- Основными методами финансирования становятся гранты: как государственные, так и частные. Медленно, но увеличивается использование венчурного кредит, где процентная ставка субсидируется через государственные программы;

- Тенденция выведение на IPO среди IT-компании сохранится и станет еще более выраженной. Рынок только в начале IPO-бума.

Заключение

В данной истории сложно отрицать, что неокейнсианский подход работает, и государству удалось создать индустрию, в которую постепенно активно включились частные игроки. На сегодняшний день можно отметить следующие тезисы:

- Путь развития был непрост и осложнен эпидемией COVID-19 и беспрецедентным объемом санкций 2022-2023 гг. Рынок сократился на 80% по сравнению с пиковыми значениями.

- Наметившийся сдвиг в сторону частного капитала как основного капитала на рынке, к сожалению, останется трудно достижимой целью, минимум, на ближайшие 5-10 лет. Государство вновь берет на себя главную и направляющую роль.

- Будет больше венчурных сделок по компаниям, работающих на рынке РФ, но юридически оформленных в дружественных юрисдикциях.

- Многие компании и корпорации будут инвестировать в венчур и стартапы в качестве способа сохранить «окно» в международные технологии. Для подавляющего большинства средних и крупных корпораций это будет способом вести частично деятельность на международных рынках, не привлекая внимания к основной структуре.

- Дивидендная модель будет превалировать над классической венчурной моделью доходности.

- Сложились условия для IPO отечественных стартапов. В ближайшие годы можно ожидать около 100 таких первичных размещение, многие из которых не оправдают ожидания новых инвесторов, но дадут доходность текущим акционерам.

Интересное:

Новости отрасли:

Все новости:

Публикация компании

Профиль