Какие задачи решает служба управления рисками в банке

Ольга Горюкова, директор Департамента управления рисками — член Правления АО «Свой Банк» (Группа IDF Eurasia) — о роли и задачах подразделений риск-менеджмента

Эксперт по управлению рисками в кредитных организациях, а также портфельной риск- и бизнес-аналитике, управлению портфелем

Специалисты по рискам, риск-менеджеры, риск-аналитики, «риски», рисковики... Сейчас представители этой профессии есть практически в каждой компании, и совсем неважно, к какой отрасли она относится, в каком направлении или регионе ведет свой бизнес.

В соответствии с регуляторными актами наличие рисковиков обязательно в структурах практически всех типов финансовых организаций. Кредитные организации — не исключение: в отношении них действуют особые требования Банка России по организации работы внутренней службы управления рисками (СУР).

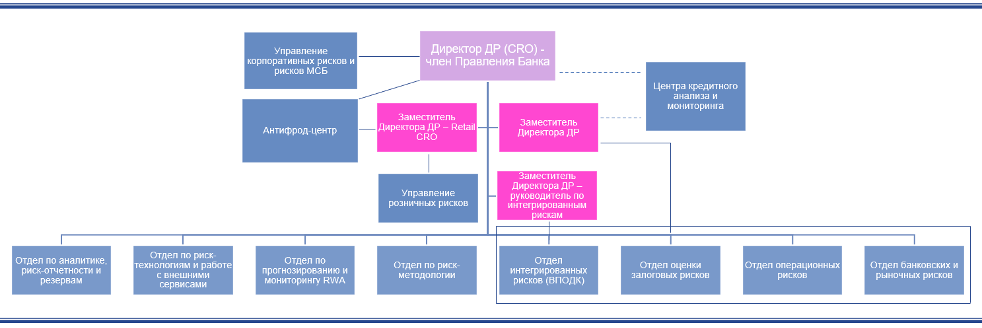

Я хочу поделиться с вами своим взглядом на задачи подразделения риск-менеджмента, основываясь на собственном опыте и практике Своего Банка. Структура СУР АО «Свой Банк» (финтех-группа IDF Eurasia) выглядит достаточно просто и понятно: за управление рисками у нас отвечает Департамент управления рисками (ДР), контролируемый директором по рискам (Chief Risk Officer, CRO). В подчинении директора находятся три заместителя, отвечающие за развитие соответствующих направлений внутри Департамента.

Среди прочих задач, в Своем Банке мы, рисковики, закрываем следующие направления работы:

- управление значимыми (или интегрированными) рисками — данное направление работы связано с установлением состава ключевых рисков, сопровождающих банковский бизнес, их идентификацией и оценкой в целях определения размера эффективного капитала и буфера капитала для обеспечения финансовой устойчивости банка в случае реализации стрессовых сценариев;

- управление розничными рисками при работе с массовым сегментом клиентов — физических лиц, а также управление корпоративными рисками и рисками финансирования субъектов малого и среднего бизнеса;

- определение справедливой стоимости залогового обеспечения и оценка залоговых рисков;

- портфельная аналитика, разработка и поддержка регулярной управленческой риск-отчетности — отдельное направление работы, которая в совокупности обеспечивает эффективное управление кредитным портфелем, активами и пассивами банка в целом;

- прогнозирование и оценка состояния резервов, собственного капитала банка и обязательных нормативов, установленных регулятором, а также макропруденциальных лимитов;

- работа в направлении развития внутренних риск-технологий, подключение новых сервисов, использование новых источников внутренних и внешних данных;

- организация и поддержка текущих задач по верификации кредитных заявок, проведению глубокого кредитного анализа и регулярному мониторингу кредитных сделок и т.д.

Реализация рисков может приводить к серьезным последствиям для банка, которые, как это ни печально, выражаются в прямых потерях, оказывающих негативный эффект на собственный капитал, финансовые результаты и, конечно, деловую репутацию компании. Если кредитная организация принимает решение развивать бизнес в массовом розничном сегменте, то это возможно только при условии параллельного запуска и организации работы по управлению розничными рисками.

Перечень розничных рисков, которыми требуется управлять, достаточно широкий. Прежде всего, это риски, которые возникают у банка при взаимодействии с клиентами — физическими лицами. К ним, например, можно отнести риски мошенничества при подаче клиентом заявки на получение кредита. Чтобы минимизировать потери, блок розничных рисков банка разрабатывает и настраивает процедуры проверки клиентов, определяет состав внутренних и внешних источников данных, применяемых скоринговых моделей и риск-правил, позволяющих незамедлительно отсекать мошенников, лиц из «черных списков» Росфинмониторинга и т.п.

Еще одним важным направлением работы в розничных рисках является управление кредитными рисками. Поскольку банк фокусируется на массовом сегменте, предлагая различные кредитные продукты, в конкурентной борьбе за клиента крайне важно обеспечивать быструю оценку заемщика и одобрение кредитных заявок. И тут главной задачей для подразделения розничных рисков выступает построение и постоянное развитие внутренней модели принятия решения по кредитной заявке, обеспечивающий минимальный уровень потерь по розничному портфелю при заданном уровне одобрения и риск-аппетите, ее автоматизация, подключение большого количества внешних и внутренних источников данных, скоринговых моделей. Результатом работы модели принятия решения будет либо одобрение запрашиваемого лимита «хорошему» клиенту, либо отказ «плохому». В случае одобрения заявителя также важно уметь определять условия одобрения и размер кредитного лимита, которые для каждого конкретного клиента будут приемлемыми с учетом текущей долговой нагрузки и платежного поведения.

Несмотря на многозадачность функционала, риск-менеджмент я считаю одним из самых интересных и захватывающих направлений работы в банковском секторе. Коллегам из других подразделений точно не стоит бояться общаться с рисковиками и узнавать об их работе все больше и больше деталей. Наоборот, при развитии банковских бизнес-моделей очень важно уметь находить общий язык и выстраивать с рисковиками прямую открытую коммуникацию для совместного решения важных и приоритетных задач, стоящих перед банком, и поиска компромисса, который будет залогом общего успеха компании.

Интересное:

Новости отрасли:

Все новости:

Публикация компании

Профиль

Контакты

Социальные сети