Инвестор Петр Краев делится своими принципами инвестирования

Почему «Оптимизм — это недостаток знаний» и почему ритейл инвесторы теряют свои деньги на бирже в сложные времена

Основатель компании, квалифицированный инвестор и трейдер, автор телеграм-канала «Антихрупкий трейдинг», опыт работы на фондовом рынке 10 лет

После бурного роста фондового рынка в 2023 году у многих частных инвесторов сложилось впечатление, что теперь так будет всегда. Но после текущей коррекции, когда индекс ММВБ полностью обнулил рост последних 6 месяцев, у многих произошло разочарование. И причина этих разочарований — нереалистичные представления об инвестициях и доходностях, которые они дают.

В этой статье я хочу разобрать типичные ошибки ритейл инвесторов, а также поделиться ключевыми принципами успешных инвестиций, к которым я пришел за 10 лет практики.

Слишком короткий горизонт планирования

Основная проблема ритейл инвесторов заключается в очень коротком горизонте планирования (1-2 квартала) и нереалистичных представлениях о доходностях и процессе долгосрочного инвестирования.

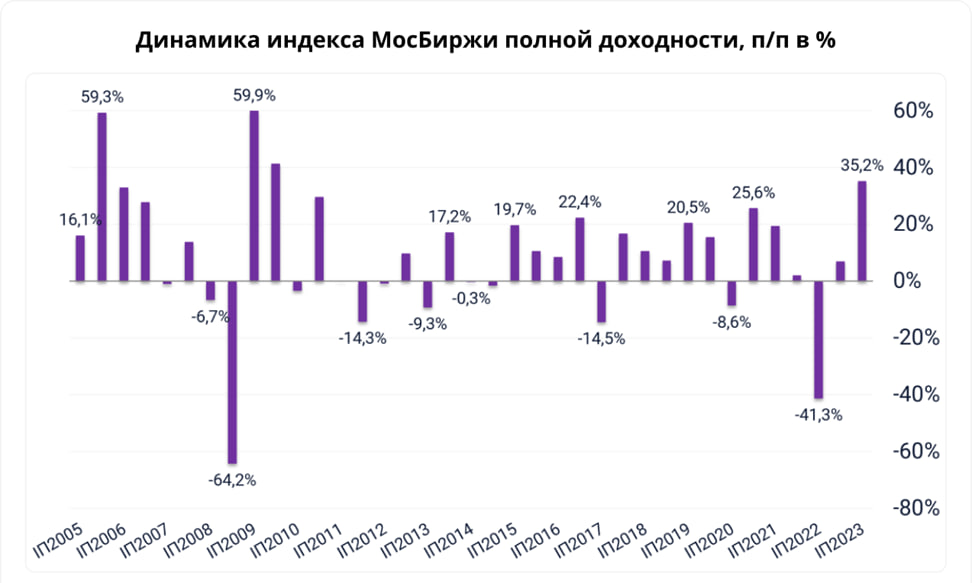

Динамика любого диверсифицированного портфеля акций всегда будет привязана к динамике рынка (индекса МосБиржи), который растет в среднем на 19-20% в год. При этом такая средняя доходность будет достигнута на горизонте примерно в 10 лет. Доходность год к году будет ОЧЕНЬ СИЛЬНО отличаться, то есть в один год вы заработаете +40%, в другой -10%, а в третий +60%. Посмотрите доходность индекса МосБиржи год к году и вы поймете, о чем я говорю. Именно за такую нестабильность вы и получаете премию за риск, то есть более высокую доходность, чем по облигациям и депозитам.

Соответственно, это абсолютно нормально, что рынок корректируется после бурного роста в 2023 году. А если индекс снижается, то и ваш портфель ВСЕГДА будет падать вслед за ним, теряя большую часть своей доходности в моменте. Это неизбежно.

Погоня за прибылью

У высокой прибыли всегда есть обратная сторона — сопутствующие риски. То есть нельзя получить более высокую доходность, не взяв на себя дополнительный риск. Пытаясь максимизировать прибыль, инвестор часто берет на себя огромный риск (о котором чаще всего даже не подозревает), который рано или поздно реализуется и приводит к огромным потерям.

Есть 2 категории участников рынка, которые пытаются получить максимальную доходность:

- Ритейл инвесторы

- Управляющие и фонды, инвестирующие деньги ритейл инвесторов

Вторых понять можно. Их интерес заключается в том, чтобы привлечь максимальное количество денег и людей в свой фонд. Чем больше денег они привлекут, тем больше комиссионных они получат. С учетом того, что среднестатистический инвестор при выборе управляющего ориентируется только на доходность… Попытка максимизировать ее выглядит оправданной. При этом данные фонды и управляющие ничем не рискуют (кроме денег клиентов, конечно) и в случае кризиса и потери денег клиентов просто пинают на форс-мажор, закрывают фонд и открываю новый.

Ритейл инвесторы же рискуют собственными деньгами. Но тут проблема заключается в том, что большую часть рисков такие инвесторы просто не осознают и не видят. Я даже больше скажу, они об этих рисках и не думают! И когда прилетает очередной черный лебедь, он застает их врасплох и нередко приводит к полной потери капитала.

Одним из ярких примеров последних лет служит фонд ARK Innovation, основанный Кэти Вуд — настоящей звездой Wall Street. Во времена пандемии этот фонд показывал просто феноменальный рост и привлек огромное количество инвесторов, в том числе из России. Но в какой-то момент что-то пошло не так.. и фонд потерял около 70% всех средств.

Если мне не изменяет память, то за девять лет существования фонда, Кэти Вуд заработала на комиссиях $310 млн. За это же время инвесторы фонда потеряли почти $10 млрд (https://quote.rbc.ru/news/article/640a1aa89a794740ac6ae4c8). Как-то так.

Игнорирование общей картины

Очень часто ритейл инвесторы, да и многие аналитики фокусируют все свое внимание на локальной ситуации в конкретной компании и ее перспективах, при этом полностью игнорируя глобальные тенденции, геополитику, макроэкономику и так далее.

Они оценивают фундаментал компании и делают прогнозы исходя из сохранения статуса-кво внутри страны и в мире. Но ситуация в стране и мире постоянно меняется, и когда это происходит, все их прогнозы рушатся, и они несут убытки.

В нашем быстро меняющемся мире понимание глобальной картины и общих тенденций намного важнее, чем ситуация внутри отдельной компании. Когда все летит вниз, какие бы не были замечательные перспективы у компании, ее акции будут падать вслед за другими.

Мои принципы инвестирования

Тут важно оговориться, что даже абсолютно верные решения на рынке могут привести вас к убытку. Инвестирование в финансовые инструменты связано с высокой степенью рисков и не подразумевает каких-либо гарантий как по возврату основной инвестированной суммы, так и по получению каких-либо доходов. Именно за этот риск Вы и получаете доходность выше безрисковой ставки, то есть премию за риск.

Мои принципы инвестирования могут отличаться от общепринятый, но это именно те смыслы и идеи, к котором я пришел спустя 10 лет работы на фондовом рынке.

- Построение портфеля сверху вниз

При составлении инвестиционного портфеля выбор конкретного эмитента меня интересует в последнюю очередь. Первое, что я оцениваю — общие тенденции и риски. Исходя из них, я выбираю классы активов (акции, облигации, замещающие облигации, золото, фонды ликвидности, REITS и прочее) и пропорцию между ними. Активы я выбираю такие, которые будут чувствовать себя лучше всего в текущих условиях или которые смогут меня защитить от фатальных рисков.

При выборе классов активов и их пропорций в портфеле меня не интересует максимизация прибыли в моменте с риском больших потерь в будущем. Меня интересует защита от фатальных рисков с возможной потерей доходности ради выживания в любых рыночных условиях.

2. Я подхожу к формированию портфеля с горизонтом минимум 3-5 лет. Это позволяет мне принимать верные стратегические решения и эффективно защищать свой капитал от серьезных потерь.

3. Научный подход и исследования

Я приверженец научного подхода как в инвестициях, так и в жизни. И в своих решениях я опираюсь не на локальную ситуацию в стране и экономике, а на большие исторические исследования и наиболее вероятные сценарии развития событий.

Например, меня интересуют не столько сиюминутные решения ЦБ по ключевой ставке, или ситуация с импортом/экспортом, или введение новых санкций и их влияние на текущую инфляцию, стоимость рубля и российских акций. Меня интересует как в среднем вел себя фондовый рынок, чувствовала себя национальная валюта и какой была инфляция в разных странах на протяжении последних 500 лет в схожих экономических и геополитических условиях. За счет этого я могу увидеть общую картину происходящего и понять наиболее вероятные сценарии развития событий в будущем.

4. Трейдинг (спекуляции) как максимизатор прибыли

Инвестиционный портфель для меня — это финансовая опора, основа моего благосостояния, и я не могу им рисковать ради пары дополнительных процентов прибыли. На мой вкус, максимизировать прибыль нужно не подвергая основной капитал серьезным рискам. Например, я это делаю с помощью трейдинга на определенный процент от капитала на отдельном счете.

Благодаря этим принципам и такому подходу я спокойно прохожу через текущую коррекцию на рынке, не неся серьезных потерь. Более того, такой подход обеспечивает мне уверенность в завтрашнем дне: я не боюсь наступления каких-то негативных события, потому что я к ним готов.

Настоящий материал носит исключительно информационный характер и не является индивидуальной инвестиционной рекомендацией. Представленная в нем информация не является гарантией или обещанием доходности вложений в будущем. Инвестирование в финансовые инструменты связано с высокой степенью рисков и не подразумевает каких-либо гарантий как по возврату основной инвестированной сумм, так и по получению каких-либо доходов.

Источники изображений:

Личный архив компании

Интересное:

Новости отрасли:

Все новости:

Публикация компании

Профиль

Социальные сети